"中国的投资机会大到不容忽视!"全球最大资管巨头贝莱德高调发声

时间:2019-11-18 01:39:47 热度:37.1℃ 作者:网络

来源:wind

香港万得通讯社报道,看好中国投资机会的国外机构越来越多,这次是美国规模最大的上市投资管理集团贝莱德。该集团在一份名为《China: An Investment Opportunity Too Big To Ignore》的报告里详细剖析了中国未来的投资机会。

中国经济体量增长

自1978年实行首次对外开放政策以来,中国经济发展迅速,已成为世界第二大经济体。近25年来,中国GDP年均增长约为9.5%;世界银行对此表示,中国的经济增长是历史上主要经济体最快的持续扩张的。

但资本市场发展不同步,外资机会少

长期以来,国际资本对中国国内的投资影响停留在,经济增长并不意味着投资机会也会同步。比如MSCI公司在2010年就表示,“年度经济增长,并不总是能转化为国内股市增长来源。”

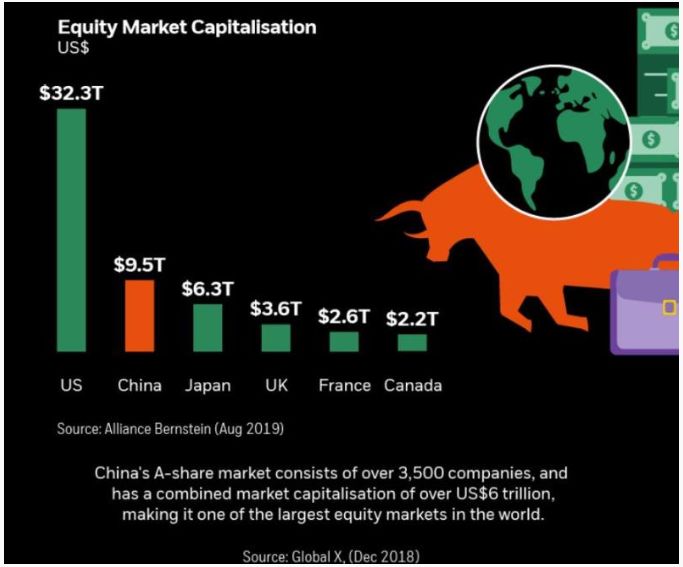

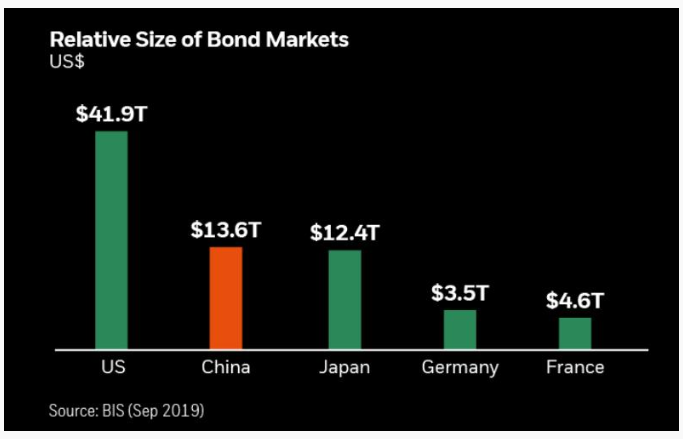

中国A股市场由3500多家公司组成,总市值接近10万亿美元,是世界上不可忽视的股票市场之一。中国债券市场总市值大约为13.6万亿,市场规模仅次于美国。

尽管中国拥有全球第二大股票和债券市场,但外国投资者目前仅持有中国证券总额的3%。

随着在岸股票和固定收益市场的开放,海外投资者有机会接触到更多的中国国内行业,特别是专注于国内经济的行业。

中国未来机会巨大,而更加开放的中国近在眼前

到2020年,中国将通过取消对外资对证券、保险和基金管理公司的持股限制,经济开放进入下一阶段,这将使中国经济比以往任何时候开放。贝莱德表示,在岸投资的过程更简单,这就创造了一个全新的投资机会,一个再也不能忽视的机会。

消费需求正在推动中国经济,而非贸易,这使得该行业成为投资者关注。中国13亿消费者的庞大消费基础是一个强大的增长引擎,2017年消费支出从2012年的3.2万亿美元增至4.7万亿美元。

高盛前首席经济学家Jim O'neill在2019年2月表示,全球经济增长可能与中国消费者有关。

贝莱德在今年2月梳理了中国近期的改革措施,认为这些改革旨在纠正经济增长不协调造成的失衡,涉及经济的许多领域。它们影响到政府以及企业、金融和家庭部门。

由于目前正在进行22项改革,预计长期影响将对增长产生巨大的积极影响。中国对经济全球化的贡献巨大,同时已经在向世界其他地区开放市场方面取得了长足的进步。

这些指数纳入A股后,将导致大量新投资者的资金流入中国市场。据高盛称,人民币计价的政府债和政策性银行债纳入到国际指数,可能吸引1200亿至1500亿美元的新投资进入中国债券市场。

MSCI纳入A股第一阶段完成后,A股在MSCI新兴市场的权重大幅提升,外资对中国股市的敞口将提升至31.3%。

中国机会

中国已经从一个出口驱动的农业大国国家,转变为一个制造业和科技超级大国,中国国内的中产阶级和消费驱动是新商机的来源。中国的经济形势呈现出一种竞争性的机遇,弄清楚中国未来转型方向很有必要。

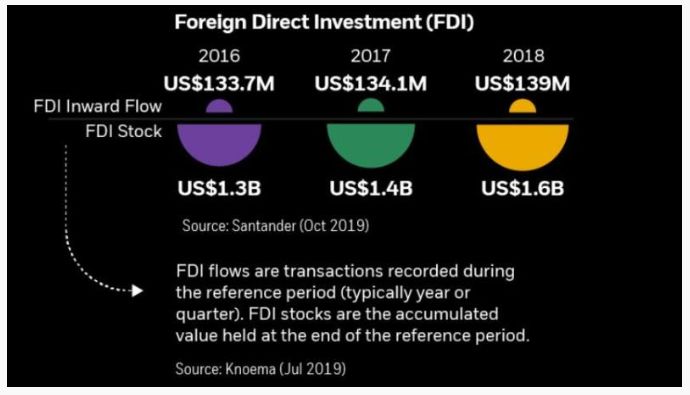

外国直接投资(FDI)流入中国科技领域的资金一直在显著增加,目前已占到FDI总量的近三分之一。Robeco中国股票首席信息官Victoria Mio称,中国已经拥有世界上最大的机器人市场,政府正通过减税和专项研发资金积极推动机器人产业的发展。

在报告的最后,贝莱德总结称,中国将不可避免地面临前所未有的挑战,因为它将引领全球经济增长。然而,中国不断变化的经济正为潜在的投资组合增长创造新的机遇,如果国际投资者将中国排除在他们的投资组合之外,如果它们在未来一年继续这样做,那么这些投资者会错过这个巨大市场的爆炸性发展。

高盛:新中国、新经济、新股市

香港万得通讯社报道,尽管A股3000点屡攻不破,但是高盛根据中国经济新变化选出来的“新中国”(New China)股票池却变现强劲,过去3年CAGR达到23%。

高盛在最新的研报中指出,中国的上市公司越来越多,A股、港股以及海外上市的ADR总数已经超过5000家,想要全部普涨基本不现实,而且中国经济最近几年开始加速转型,过去引领经济发展的上市公司现在不一定能适应经济发展趋势。就像曾经引领美国经 济成长的石油、基建等大公司现在大多让位于硅谷新贵,中国也在经历同样的转变。

从2015年起,高盛就开始关注中国的新经济发展,例如5G、云计算、AI、金融科技、网络消费等等,这些产业的发展动态将决定未来中国经济发展水平。

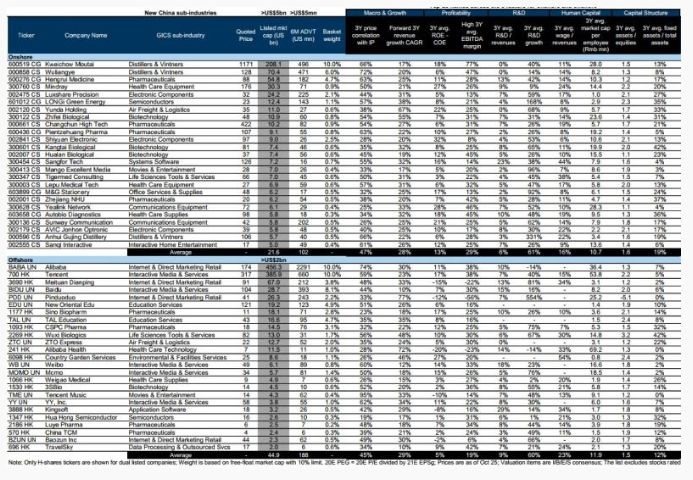

根据自上而下的选股框架,高盛从145个子行业总共5000家中国上市公司中(A股、H股、ADR),筛选出46个子行业(GICS 4级)的2104只股票归类为“New China”领域。剔除过去3年内(2016-2018)CAGR低于10%的子行业,同时剔除子行业中少于5家公司的,以确保每个选中的子行业具有普适性。

他们共同特征包括:

对宏观经济变化敏感度低,行业增长潜力大;

财务数据优越,ROE和税息折旧及摊销前利润(EBITDA)质量高。在之前的“新中国”股票中,高盛将资本投资的现金回报率(CRIC)作为考量高附加值产出和稳定现金流的制造业部门的关键因素,这些行业发展已经非常成熟,对于其他行业来说,这一指标没有很好的参考性,为了提高所有行业的可比性,高盛用EBITDA代替CRIC作为现金回报和盈利能力的指标。

通过股本回报率(ROE)减去市场隐含权益成本(COE)来评估公司的经济增加值(EVA),以及为股东带来的超额收益。ROE和COE差值越大,公司股票市场表现越好。

轻资产发展模式,财务杠杆率低。随着中国经济逐渐从资本密集型向服务驱动型增长模式转变,企业成本结构也将随之演变。轻资产、成本灵活、需求拉动的商业模式将在新经济时期蓬勃发展。固定资产与总资产比率仍然是首选指标,但高盛增加了总杠杆率,以便更好地了解公司的资本结构及其对宏观经济变化的业绩敏感性。

轻资产商业模式有助于营收保持高增长(top-line growth)。

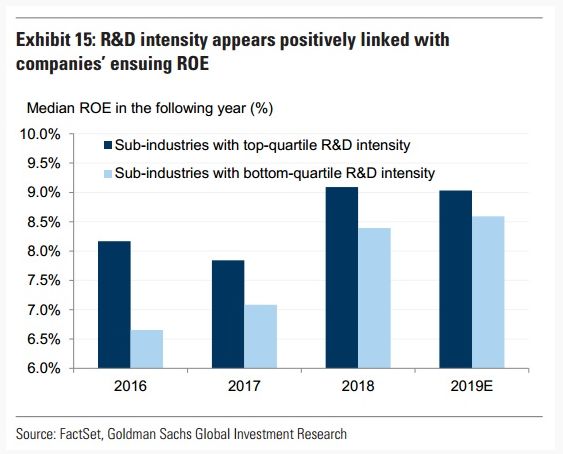

研发投入更高。创新建立在不断试错的基础上,需要战略资本投入。高强度研发并不能保证成功,却是保持竞争力的先决条件。关注企业过去3年的平均研发支出与收入比率,以衡量其研发和创新强度。

研发投入比例和公司ROE呈正相关。

平均人工产出高。轻资产的商业模式意味着公司主要通过无形资产,比如技术和人力资本来创造价值,所以重点考量公司劳动力成本占其总成本比例以及每位员工贡献的市值比例。

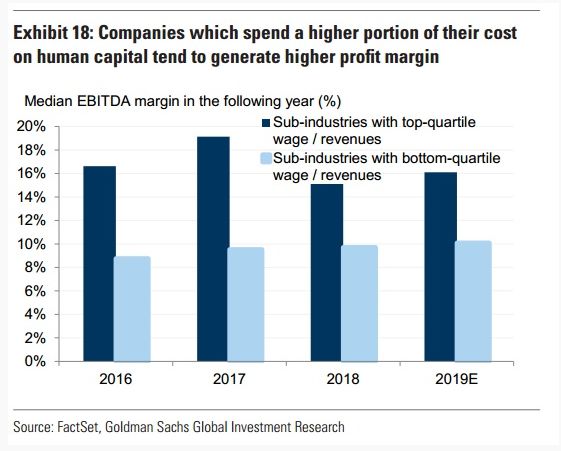

人工成本越高的公司,盈利越好。

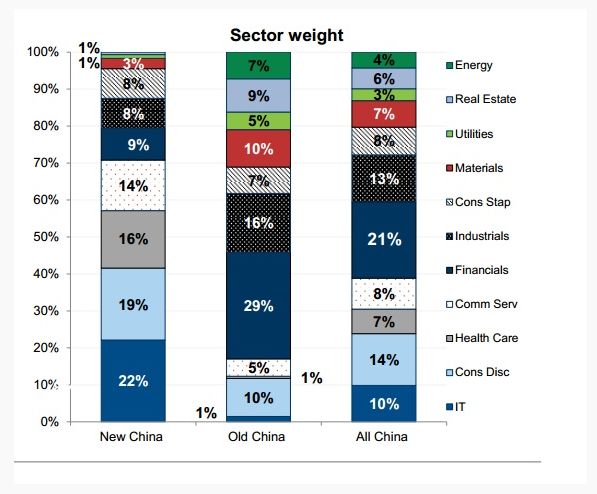

“新中国”股票池中,IT行业占比最高(22%),可选消费品(19%)、医疗保健(16%)、服务业(14%)、金融(9%)、工业(8%)、必须消费品(8%)、材料(3%)、公共事业(1%)、房地产(1%)等紧随其后。

而在“旧中国”股票池中,金融(29%)占比最高,工业(16%)、可选消费(10%)和材料(10%)占比分列二三位。

在这2104家公司中,高盛选出50家最大市值公司(A股市场公司市值大于50亿美元,离岸市场公司市值大于20亿美元),组成新的“漂亮50”(Nifty 50)。

在过去5年中,“漂亮50”上涨96%,“新中国”整体上涨37%,而“旧中国”整体下跌2%。展望2020,高盛相信虽然中国受全球经济不景气影响,GDP增速有所放缓,但以“漂亮50”为代表的“新中国”公司依然会创出佳绩。

“新中国”股票池中有一些特点投资者必须注意。

科技很重要,但“新中国”股票池不仅仅只有科技公司。虽然互联网公司是“新中国”股票池中最大组成部分,但整体分行业非常多样化,可选消费、医疗保健、通信等也占据很大比例,所以投资者仍然可以在科技行业以外挖掘大量投资机会。

“新中国”股票池里也有周期性。从业绩上看,通信设备、软件、教育服务业在19H1业绩表现出色,而半导体、广告服务等营收下降,这表明股票池里的股票也不是一把抓,内部也有各自周期。

“新中国”股票池对宏观经济变化相对不敏感。当整体宏观经济发展缓慢时,“新经济”公司表现更出色,同时市场给予的估值也更高,目前“新中国”股票池的远期PE在20.5倍,“旧中国”PE才9倍左右。投资者可能觉得买入“新中国”股票池里的股票风险更高,但从历史均值来看,“新中国”和“旧中国”公司实际波动率非常接近。

从2010年开始,“新中国”股票池整体基本翻倍,但是“旧中国”股票池收益率还是负的,所以当下讨论中国股市的时候,整体指数已经失去意义,经济剧烈转型期,带着钱和改变世界的公司站在一起才是最明智的选择,而不是故步自封沉迷于昔日荣光。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。