原创渣打(02888-HK):为何与汇丰冰火两重天?

时间:2019-11-10 12:55:13 热度:37.1℃ 作者:网络

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

今年南方的秋天再度失约,但是炎热的天气无法抵消下半年让人猝不及防的地区冷锋,汇丰(00005-HK)的2019年第三季业绩可能是最好的证明,在经历了上半年的小阳春之后,汇丰的季度业绩下跌得毫不意外,为此,这家国际性金融集团放弃了早前建立的回报目标。

同样以香港为主要市场、同样为香港发钞行之一的渣打(02888-HK)又是怎样的光景?是否也和难兄难弟汇丰一样需要为黯淡的前景调整策略?

股价走势的分道扬镳

从下图的股价走势图可以看到,踏入十月,渣打和汇丰的股价走势开始分道扬镳,汇丰在公布季度业绩之后股价持续受压,而渣打的股价却一路向上。

与汇丰下滑的第三季业绩相反,渣打的第三季业绩有所增长。同样有三成以上收入来自香港市场,渣打的季度收入和盈利仍保持增长,怎么做到的?

渣打第三季业绩

2019年第3季,渣打的报告经营收入同比增长5.55%,至39.59亿元(美元,下同),基本经营收入同比增长6.82%,至39.78亿元,主要受平均计息资产规模扩大同时息差扩大1个基点带动净利息收入同比增长带动。相比之下,汇丰第三季度的列账基准收入同比下降3%,至134亿元,该集团引述的理由是环球资本市场业务继2018年第3季的强劲表现后客户交易活动减少。换言之,造成两家大型银行第三季收入分化的主要原因可能是汇丰上年同期的基数较大。

渣打集团第三季的除税前基本溢利同比增长15.81%,至12.38亿元,除税前法定溢利同比增长4.05%,至11.05亿元,母公司股东应占溢利同比增长2.70%,至7.61亿元(法定表现)。而汇丰归属于母公司普通股股东的季度利润同比下滑23.78%,至29.71亿元,收入下降以及预期信贷损失大幅增加应该是汇丰季度利润下滑的主要原因。

第三季,渣打集团的基本减值同比增长48.69%,至2.84亿元,反观汇丰的季度减值准备大幅上升74.16%,至8.83亿元,减值准备大增可能蚕食了汇丰的部分盈利增长。

不过财华社认为,地区市场的分化可能是导致渣打与汇丰业绩分化的主要原因。

汇丰的主要市场在亚洲、欧洲和北美,这三个地区于2019年第三季贡献的经调整收入占比分别为58%、31.35%和12.23%(见下图),其中中国香港和英国更是最为重要的两个地区市场,列账收入占比分别为36.81%和22.85%。众所周知,这两个地区都卷入麻烦之中,中国香港下半年起经济显著下滑,而英国这两年陷入脱欧的迷雾不能自拔,除此以外,其他欧洲国家经济放缓也严重拖累了汇丰在这些地区的业务。也就是说,汇丰押注在不得志的欧洲,同时本应增长迅猛的亚洲区市场却因为香港经济放缓而受到拖累。

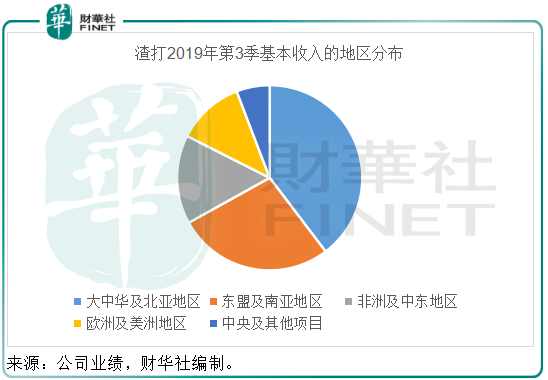

渣打的地区分布比较平均,但业务重点明显放在增长较快的大中华、亚洲等新兴市场,见下图。2019年第3季,大中华及北亚地区收入同比增长1.81%,至15.78亿元,占总基本收入的39.67%,其中大部分来自中国香港,渣打没有披露香港第三季的具体收入数据,但是指出第三季香港业务收入有所增长,也许尚未受到下半年该区风云变的负面影响。东盟及南亚地区的季度收入同比增长13.26%,至10.85亿元,占总基本收入的27.28%。欧洲及美洲地区因为在财资、企业融资及金融市场方面的强劲双位数增长带动基本收入同比增加19.44%,至4.67亿元,占总基本收入的11.74%。

从地区分布可见,汇丰频频踩雷,最主要还是因为其业务主要集中在老牌的发达经济体,当这些经济体业务增长乏力时,汇丰不得不受到拖累,而且过度依赖中国香港、英国及欧洲市场估计是其落后的主要原因。

反观渣打的地区分布较为平均,尽管中国香港也是其主要的收入来源地,但是在经济较为活跃的亚洲布局,有效分散风险之余又有驱动增长的因子。这应该是渣打与汇丰季度业绩出现分化的一个主要原因。

渣打追落后?

财华社认为,渣打最近这个月股价逆势而行的一个原因是市场趁着第三季业绩利好而追落后。从下表可见,即使渣打累积了一定的涨幅,股价对有形资产之比仍远低于汇丰。

得益于上半年的强劲增长,汇丰前三季业绩仍跑赢

从2019年前三个季度的业绩来看,得益于汇丰上半年强劲增长的带动,汇丰的营业收益仍保持双位数增长。

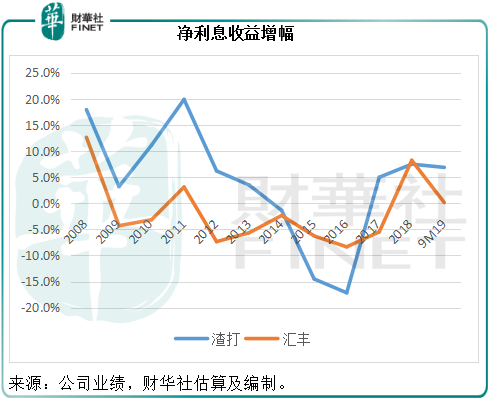

但从下图可见,2019年前三季度汇丰的净利息收益增长显著放缓。相对来说,汇丰的净利息收入占比较低,2019年前三季该集团的净利息收入占扣除减值准备前营收的53.38%,而渣打的净利息收入占比却达到60.20%。

从这两家国际金融集团的主要市场中国香港来看,尽管受当地经济下滑影响,但是根据金管局的数据,香港第三季三个月份的存款和认可机构贷款及垫款都有温和增长。与此同时,汇丰宣布从2019年11月1日起下调最优惠利率12.5个点,这是11年来的首次减息,同时下调港元储蓄存款户口利率和美元储蓄存款利率,渣打随后也宣布从11月1日起下调最优惠利率。从正面的角度来看,此举或有利于缓冲地区经济的下行压力,降低资金成本、刺激经济,但能否度过时艰,在适度扩张收息资产管理规模的同时维持息差,可能尚需时间验证。

前景展望

渣打预计2019年下半年的成本将略高于2019年上半年,所以第四季成本将超过2019年第三季度,不过全年成本的增幅或低于通胀率。今年10亿美元的回购已经完成,渣打表示已收购及注销了1.16亿股股份,令全部已发行股本减少3.5%。

展望未来,渣打指会继续专注于原来的策略,并将维持2021年或之前令有形股东权益回报率达到10%的目标,这有别于汇丰直截了当表示放弃2020年达到有形股本回报率超过11%的目标。

2019年前三个季度,渣打的有形股东权益基本回报为8.6%,而汇丰的年化平均有形股本回报率为9.5%。

诚然,渣打今年的表现是可圈可点的,可见其改革有成效,近期的股价上涨一方面可能是为其最近一季的业绩表现投下信心一票,另一方面可能是因为其估值低于汇丰而追落后。但是,负面影响或集中在第四季爆发,正如渣打预计的,第四季成本增幅将超过第三季,所以第四季才是全年表现的决胜季。

不过,看远一点点,近期贸易保护主义以及地区局势似有缓和迹象,是否为来年投下一线曙光?

我们将继续密切关注“港股100强”渣打和汇丰的表现,敬请密切留意。

作者:毛婷

编辑:彭尚京