突发!央行刚刚"降息":4000亿大投放,A股直线拉升,上证50新高

时间:2019-11-05 13:00:55 热度:37.1℃ 作者:网络

几乎超出所有分析师的预期,刚刚,央行变相降息了!在美联储利率三连降之后,今天央行进行4000亿元MLF续做,利率从3.3%下调至3.25%!

消息一出,A股直线上涨!

MLF利率下降5个基点至3.25%

11月5日,人民银行开展中期借贷便利(MLF)操作4000亿元,与当日到期量基本持平,期限为1年,中标利率为3.25%,较上期下降5个基点。今日不开展逆回购操作。

据Wind统计,今日有4035亿元中期借贷便利(MLF)到期,这是年内第三大规模的MLF到期量。

市场此前普遍认为,央行下调MLF利率的机会较小,而人行此次下调中标利率5基点,令市场意外。“确实没想到。”一外资银行交易员感叹。

MLF利率是央行货币政策走向的“窗口”,自8月17日央行宣布LPR挂钩MLF利率以来,MLF已成为了整个金融圈甚至实体经济瞩目的焦点。

此前9月MLF下调利率预期多次落空,不过有业内人士认为,四季度政策利率(MLF、TMLF)还有调降的空间和必要。从外部看,随着美联储今年内三次降息,全球主要经济体央行纷纷降息并重启宽松货币政策,为我国央行降息提供了空间;从内部看,目前经济存在下行压力,工业生产、投资和消费增速放缓。因此,及时、适度调降政策利率,有利于通过贷款市场报价利率(LPR)机制直接有效降低实体经济部门融资成本,对于稳定和扩大内需,确保四季度经济运行在合理区间是非常必要的。

MLF全称中期借贷便利,由央行在2014年创设,是央行提供中期基础货币的货币政策工具,主要目的是补充基础货币。简单理解就是央行通过借钱给商业银行实现市场资金的投放,使三农企业、小微企业等实体经济获得更多低成本资金,降低融资成本。

分析师高喊:利好股市 预计年底或明年年初推出降准政策

中信证券固收研究团队认为,5日央行续作MLF并意外小幅下调MLF操作利率,在市场期待的TMLF缺席后,央行以MLF降息的方式续作。从流动性数量角度看,数量的基本对冲维持了银行体系流动性的合理充裕;从价格角度看,下调5bpMLF操作利率并对冲到期对资金成本的影响可能小于TMLF+MLF的组合。另一方面,MLF作为LPR的报价基准,MLF小幅下调后预计11月LPR报价将重新下行,有助于进一步降低企业的实际融资成本。

1、经济下行压力加大,货币政策宽松予以对冲。三季度经济下行摸低6%后继续体现出下行压力,9月PPI同比增速下行至-1.2%后预计10月份将继续下行,而最新公布PMI数据也延续下行趋势,经济下行压力的加大呼唤货币政策的宽松以对冲。

2、猪肉价格上涨推升的CPI上行对货币政策的制约性不强。9月、10月猪肉价格快涨后CPI同比增速快速上行并形成了高通胀的预期,于此同时PPI同比增速仍然处于负区间内,仅由猪肉价格推升的结构性的通胀对货币政策的制约并不太强,央行货币政策更加关注经济基本面的下行压力和PPI通缩。

3、9月份以来债券利率上行幅度较大,MLF降息以引导实体经济融资成本下行。9月份以来通胀维持高位、金融数据小幅超预期、贸易摩擦缓和、降息预期落空等利空集中兑现,债券利率出现了明显的向上调整过程,直接推升了企业直接融资成本的上行。本次MLF降息是响应国务院对降低企业融资成本的要求。

4、10月LPR报价未下调,MLF降息引导11月LPR报价下行。LPR在8月、9月两次报价下行后,10月新作MLF操作利率不变,且降准后流动性投放力度较小,银行资金成本未有明显下行,导致1年期LPR报价难以通过压缩加点端空间进一步压降,10月LPR报价维持前期报价不变。本次小幅下调MLF操作利率降低LPR报价基准、压低银行资金成本,预计11月LPR报价将下行5bp~10bp。

5、全球央行宽松幅度不断放大的外部环境。受到全球贸易环境恶化和一系列风险事件的影响,全球制造业已有明显走弱。今年以来,全球主要发达市场和新兴经济体大多采取货币宽松政策。澳大利亚、新西兰央行开启了发达经济体降息的序幕,印度等新兴市场国家相继跟随。美联储连续三次降息和欧央行重启QE更是将全球范围的宽松推向高潮。全球利率下降对我国出口产生压力的同时,也打开了国内货币宽松的空间。从汇率和贸易的角度看,降息顺理成章。

6、债市策略:央行本次降息操作对市场而言有一定的超预期成分,其信号意义更强:说明央行认为经济存在一定下行压力,而且不会因为“猪通胀”而关闭边际宽松的窗口。政策思路仍然是预调微调,相机抉择,“稳经济”才是真正的政策底线。未来货币宽松的政策空间打开,本次MLF降息后将推出量价配合的方式,预计年底或明年年初推出降准政策,明年MLF操作利率可能继续调降。对债券市场而言,央行释放的降息信号,将在一定程度上修正近期市场趋于悲观的预期,我们认为3.2%是10年期国债收益率合理区间的顶部,在利率超过3.2%的情况下逢高买入仍然是占优策略。

国泰君安评MLF:利好股市

1、我们认为MLF利率下调超市场预期。

一是在于事件发生的背景是高通胀阶段(CPI连续数月超过3%),高通胀期间降息,历史罕见;

二是在于此次MLF利率下调是上一轮加息周期结束以来的首次政策利率下调操作,进一步实锤了国内降息周期开启(我们一直认为LPR利率首次下调就是降息周期的开启)。

2、需要进一步探究降息背后的信号。

央行为什么在这个时间点降息?我们猜测有如下四点原因:

一、缓解猪通胀的担忧。本轮CPI破3的推动力来自于猪价的失控上涨,而非货币超发导致,这和历史上的高通胀时期有一定差异。特别是当前通胀的结构性特征非常明显,即CPI高、PPI低,在此背景下下调MLF利率,显示出央行的定力,既不搞大水漫灌,也不会因为“猪”的问题冒然收紧货币,在很大程度上缓解市场对于猪通胀的担忧,稳定市场信心。

二、降低发生滞涨的风险。9月份以来,股债均出现一定程度的调整,究其原因在于投资者对于滞涨或者类滞胀的担忧,随着猪价的飙升而日益加重。如果想降低发生滞涨的风险,既然无法通过控制猪价压降CPI来完成,那么阶段性加大稳增长力度成为可行方案,在重要会议召开完毕、上海进博会召开期间,配合专项债提前发行落地,符合逻辑。

三、继续压低社会融资成本。今年利率市场化改革的重要举措是逐渐放弃贷款基准利率,转而替换成LPR定价。LPR = MLF + 银团加点,8、9月份LPR利率下调是依靠银团加点压降,但当前在负利率背景下,银团加点持续压降困难重重,10月份LPR报价就没有变化,央行此次下降MLF利率,相当于继续压低LPR利率,给市场传递出继续压低社会融资成本的信号。

四、修复中美货币政策周期错位。7月份以来,美联储连续三次降息,每次25bp,如果把目光放眼全球,事实上19年很多国家都开启降息周期。因为种种原因,过去半年中国的货币政策周期和海外出现了一定的错位,在当前中美关系趋于缓和、汇率贬值压力不大、中美利差较厚的情况下,适当调降政策利率的空间是存在的。

3、对于市场有何影响?

短期显然是利好,因为在过去两个月债市的连续调整期间,投资者对于货币宽松预期的修正是同步的。在普遍已经对年内货币宽松不抱有幻想的情况下,突然降息,无论是在情绪上还是心理上,都是一个极大的支撑,再加上连续调整两个月后本来就蕴含了技术性的反抽动力,因此短期债市将会迎来反弹。

需要说明的是,MLF利率下调并不意味着货币宽松重启,因为最近两年总量的货币政策就没有收紧过。特别是这一轮债市调整是发生在资金面相对平稳的基础上,因此只要没有观察到流动性泛滥、短端利率极低的情况持续出现,那么仅依靠MLF利率调降一次就能恢复债市上涨趋势,10年国债利率一口气破前低,难度有点大。

中期来看,不确定因素有二:一是猪通胀最终的高度以及持续时间;二是经济会不会出现较为明显的企稳迹象。对于这两个问题,因为涉及到具体数字拍脑袋,市场分歧比较大。我们倾向于认为在这两个因素(CPI见大顶、经济加速回落)水落石出之前,债市趋势性做多的意思不大,赔率一般,胜率也一般。

总的来说,MLF利率下调缓解猪通胀担忧,稳定市场信心,但因为中期利空的不确定性仍然较大,因此债市还没有到趋势性做多的时候。对于少数交易能力较强的投资者,可以顺势而为短线参与,但对于大多数投资者而言,建议继续耐心等待更为确定的上车时点出现。

最后多说一句,MLF利率下调,利好股市。

联讯证券首席经济学家李奇霖评央行下调MLF利率:

1、 在缺乏市场预期管理的情况下,央行下调MLF利率,主要是因为银行负债成本制约,银行缺乏足够的意愿继续压缩利差来主动调降LPR,在短期经济增长触及政策底线、稳增长压力较大的形势下,央行下调定价基准MLF利率来引导LPR调整更具时效性,能更快达到降低实体融资成本,稳就业、稳投资的目的。

2、 OMO利率调整的可能性不大。从2017Q2-2019Q2的经验来看,OMO利率变化,通过市场短端利率(资金利率),再传导至银行资产端贷款定价的效果不佳,调整OMO利率,形成低资金利率环境反而会助长金融机构加杠杆。

现在实体企业融资成本过高的主要矛盾也并不是市场利率过高,调整短端利率的定价基准OMO利率,对实体帮助有限。但对债市而言,短端的资金利率是基准,是长端利率下行的底线,底线不降,收益率进一步向下突破的空间就会有限。

3、 关注MLF利率调降后的央行操作。猪肉供给收缩对通胀形成的压力有增无减,未来两个季度内,物价上涨的压力都会是实体与民生面临的重要问题,央行宽松容易助长通胀预期的形成,后续不排除央行会把控好流动性的闸门,来中和调降利率对市场形成的宽松预期。

4、 不建议过度参与事件情绪推动的交易行情。当前投资者负债成本偏高,交易博取资本利得增厚收益的意愿较强,利率调降给了高负债成本机构与交易盘做多释放情绪的机会,持续多日的调整,期限利差走扩,也形成了一定的安全边际。

但从中期的角度来看,债市所面临的政策风险(基本面可能触底企稳)依然存在,高通胀环境下,货币政策的基调是否真正转向也有待进一步观察,因此建议投资者仍需谨慎。

关注11月LPR报价

今年8月17日,央行发布公告,为深化利率市场化改革,提高利率传导效率,推动降低实体经济融资成本,决定改革完善贷款市场报价利率(LPR)形成机制。

其中一大要点就是LPR报价方式由参考基准利率改为参考公开市场操作利率,即以中期借贷便利(MLF)为基础加点形成,而今天MLF利率一降,意味着着11月20日的LPR将大概率下调。

目前银行的新发放住房贷款已按照LPR定价。北京地区新的个人住房贷款定价基准为:首套商业性个人住房贷款利率不低于相应期限LPR+55bp;二套商业性个人住房贷款利率不低于相应期限LPR+105bp。

江海证券点评称,此前LPR下调是依靠压缩利差,而这无疑将压缩银行的利润,10月LPR利率没下调,说明银行不愿意压缩利润,因此如果要降低资金成本,就需要压低MLF利率水平。

今日MLF操作对11月LPR报价结果有较强的指导作用。随着此次MLF小幅降息5个基点,预计11月LPR报价结果会相应的有所下调。有分析就预计,本次小幅下调MLF操作利率降低LPR报价基准、压低银行资金成本,11月LPR报价或将下行5bp~10bp。

值得注意的是,今后每月20日LPR报价结果出炉前,央行开展MLF操作或成常态。10月16日,在未有存量MLF到期的情况下,央行就意外新作MLF。因此,市场普遍预计,以后MLF在LPR每月报价前操作以明确LPR报价的利率基准将成为常态,为引导LPR下行创造先行条件。

江海证券点评称,展望后期,11月份LPR会降低,唯一看点就是12月份的LPR是否还会下降,如果12月份银行不主动降低LPR,那么届时央行可能会继续降低MLF利率水平。

中原地产张大伟认为,MLF一年多来首次下调,也就代表了11月20日的LPR下调成为定局。MLF降低,心理影响大于实际影响。后续市场针对首套房贷利率应该有宽松的趋势。LPR的降低,对于房地产市场肯定是利好消息,而且从趋势看,这一次的降低只是开始,后续几次有继续降低的趋势。年末最后2个月还有降准与LPR降低的出现可能性。

市场反应强烈:A股直线拉升 10年国债也飙了

受降息利好消息影响,金融市场为之一振。截至午间收盘,金融股发力,上证指数午盘涨0.68%,剑指3000点。

早盘指数震荡走高,金融股集体走强,上证50指数创年内新高领涨,科技蓝筹亦表现强势。盘面上看,养殖业、证券、银行等板块涨幅居前,氢氟酸、园区开发、融媒体等板块跌幅居前。截至午间收盘,沪指涨0.68%,报收2995点;深成指涨0.63%,报收9930点;创业板指涨0.31%,报收1705点。沪股通净流入24.95亿,深股通净流入9.84亿。

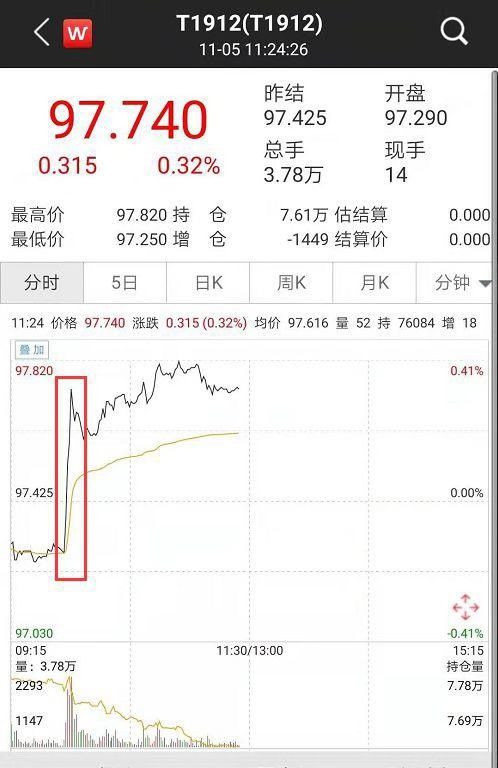

银行间现券收益率下行幅度扩大,10年期国开活跃券和10年期国债活跃券收益率快速下行。国债期货短期拉升,10年期债主力合约盘中涨幅一度超过0.4%。