安信策略:春季行情仍将延续关注重点将重回基本面

时间:2020-01-19 22:09:53 热度:37.1℃ 作者:网络

我们维持年度报告判断,从中长期看,A股处于成熟牛。我们认为成熟牛的核心逻辑是中国经济走向高质量发展,因此对应的A股市场产业主线是科技、医药和消费,这个中长期主线不会轻易变化,不宜轻言切换。这其中不同子行业当前景气、中期空间、估值、政策导向、资金属性及风险偏好影响不同阶段的领涨板块,其他板块在整个牛市中也会跟随式上涨,如果要强调风格切换,需要宏观经济金融环境出现很大变化。我们在年度报告《A股而立,把握成熟牛》中也指出,今年制造业有望企稳复苏,经济结构中存在一些供求关系及景气变化显著的品种(例如部分化工机械有色等),但经济整体供需结构难以复制2016(供给侧改革+房地产投资新周期启动)。因此这里的机会不是整体性的大机会,是限制在结构性的。我们认为市场出现如同2014年四季度这样的风格转换,需要自上而下宏观环境的显著变化,例如利率显著下行加剧资产荒,使得大量低风险偏好资金入场,成为阶段性增量资金主流;或者环境不变,主线方向呈现全面泡沫化,即无论是一线二线还是中小盘都已显著失去吸引力,否则其他辅线更可能是补涨性质。总体来说是,我们当前依然看不到市场具备出现全面风格转向的条件。

短期来看,我们认为市场风险偏好可能会逐渐降温,但当前整体经济依然平稳,金融环境整体宽松,春季行情仍将进一步延续。市场的关注重点将重新回归基本面,尤其是一季报。预计成长性板块一季度依然呈现景气向上,同时在制造业复苏预期下,处于库存低位,受益于基本面边际改善支撑的板块也存在结构性补涨机会,例如部分机械、化工,有色等。虽然经济整体预期未必很大,但结构性尤其是公司个股层面也会存在一些盈利显著改善的机会,当然其板块的持续性和中期空间依然可能略次于主线板块。

近期行业重点关注:电子、新能源汽车、传媒、计算机、医药、券商、家电、机械、化工、有色等,主题建议关注特斯拉产业链、科创板等。

■风险提示:

1. 通胀超预期,2.全球经济低预期,3.美股显著下跌等。

正文

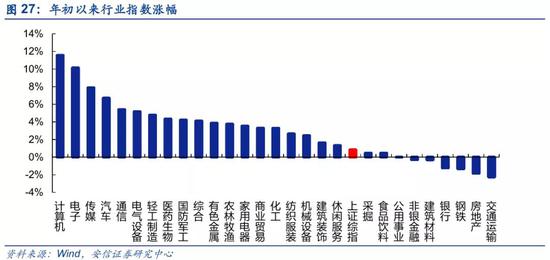

本周市场整体表现平淡,但是结构上成长风格表现抢眼。本周上证综指,中小板指和创业板指涨跌幅分别为-0.54%,1.86%和1.49%。从行业指数来看,计算机(3.40%)、电子(2.64%)、医药生物(1.56%)、汽车(3.06%)、纺织服装(2.85%)等行业表现相对较好,休闲服务(-3.31%)、交通运输(-1.98%)、银行(-1.81%)、商业(-1.78%)、农林牧渔(-1.75%)等行业表现靠后。本周创业板指盘中升至1949点,创下2017年4月以来新高。我们在上期周报《“年初首选科技”验证,关注二线走强的持续性》中强调“科创板公司2020年盈利增速有望超过创业板,科创板也有望成为2020年重要投资主题线索”,重点投资主题关注科创板,本周科创板个股全面上涨,平均涨幅超过12%。

在去年底,市场一片纠结是否风格切换到低估值板块之时,我们坚定强调“年初行情,首选科技”,近期市场表现完全验证我们的逻辑与判断。

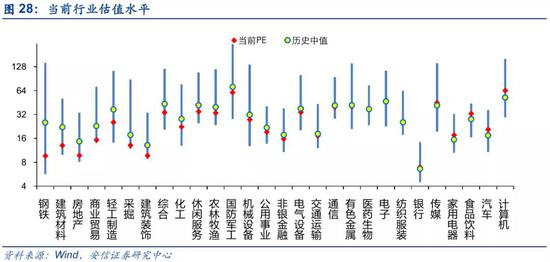

我们维持年度报告判断,从中长期看,A股处于成熟牛。我们认为成熟牛的核心逻辑是中国经济走向高质量发展,因此对应的A股市场产业主线是科技、医药和消费,这个中长期主线不会轻易变化,不宜轻言切换。这其中不同子行业当前景气、中期空间、估值、政策导向、资金属性及风险偏好影响不同阶段的领涨板块,其他板块在整个牛市中也会跟随式上涨,如果要强调风格切换,需要宏观经济金融环境出现很大变化。我们在年度报告《A股而立,把握成熟牛》中也指出,今年制造业有望企稳复苏,经济结构中存在一些供求关系及景气变化显著的品种(例如部分化工机械有色等),但经济整体供需结构难以复制2016(供给侧改革+房地产投资新周期启动)。因此这里的机会不是整体性的大机会,是限制在结构性的。我们认为市场出现如同2014年四季度这样的阶段性风格转换,需要自上而下宏观环境的显著变化,例如利率显著下行加剧资产荒,使得大量低风险偏好资金入场,成为阶段性增量资金主流;或者环境不变,主线方向呈现全面泡沫化,即无论是一线二线还是中小盘都已显著失去吸引力,否则其他辅线更可能是补涨性质。总体来说是,我们当前依然看不到市场具备出现全面风格转向的条件。

短期来看,我们认为市场风险偏好可能会逐渐降温,但当前整体经济依然平稳,金融环境整体宽松,春季行情仍将进一步延续。市场的关注重点将重新回归基本面,尤其是一季报。预计成长性板块一季度依然呈现景气向上,同时在制造业复苏预期下,处于库存低位,受益于基本面边际改善支撑的板块也存在结构性补涨机会,例如部分机械、化工,有色等。虽然经济整体预期未必很大,但结构性尤其是公司个股层面也会存在一些盈利显著改善的机会,当然其板块的持续性和中期空间依然可能略次于主线板块。

近期行业重点关注:电子、新能源汽车、传媒、计算机、医药、券商、家电、机械、化工、有色等,主题建议关注特斯拉产业链、科创板等。

1. 经济阶段企稳,制造业如期改善

从国内经济数据来看,在库存低位叠加稳增长政策,近期主要宏观经济指标呈现积极变化。从生产看, 12月工业增加值同比增长6.9%,比10、11月份分别加快了2.2、0.7个百分点。从需求看, 12月消费品零售总额同比增长8%,比10月提高0.8个百分点,与11月持平。从投资看,1-12月固定资产投资(不含农户)增长5.4%,比1-11月提高0.2个百分点。从出口看,12月份货物进出口总额增长12.7%,比11月提高10.7个百分点。从市场预期看,12月份制造业PMI为50.2,连续两个月处于荣枯线以上。与上月持平。

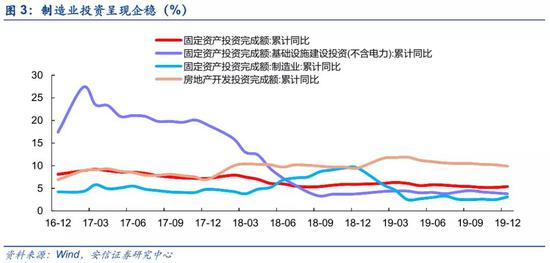

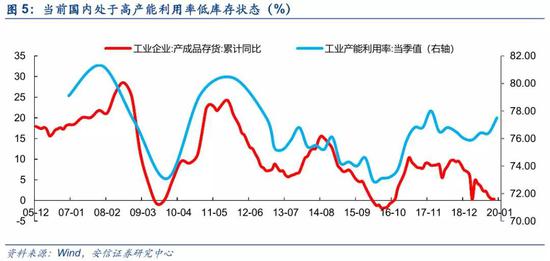

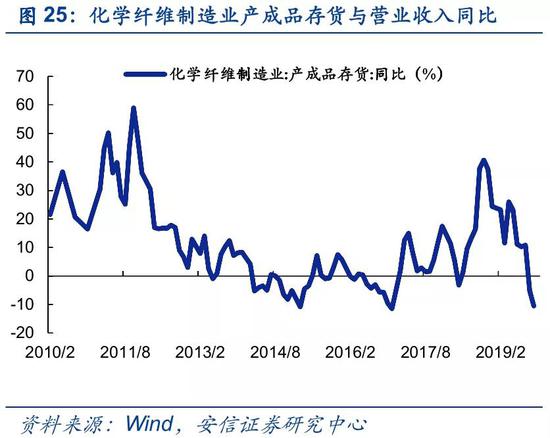

我们在年度报告中指出,2020年经济最大的看点是制造业复苏,并且在此前周报《经济企稳关注制造业》等继续强调。从当前数据看,国内补库存叠加外需回暖,制造业投资有望持续改善。供给端看,在国内当前工业产能利用率上升,而库存处于低位的环境下,工业企业产能可能已经进入瓶颈期;需求端看,全球经济呈现回暖迹象,外需回升出口改善,与外需相关紧密的制造业需求回暖,制造业企业扩大产能的意愿将进一步上升。另外一方面,伴随着工业企业盈利持续改善,企业融资成本逐步下行,制造业企业再投资的能力也逐步得到增强。整体来看,在国内补库存叠加外需回暖,工业企业盈利改善融资环境回暖的背景下,制造业投资在2020年有望持续改善。但同时需要注意的是,制造业改善是基于自下而上的,进程大概率是一波三折的,幅度大概率是温和的,而它和房地产投资周期或者基建投资周期启动的动力与幅度并不可比。

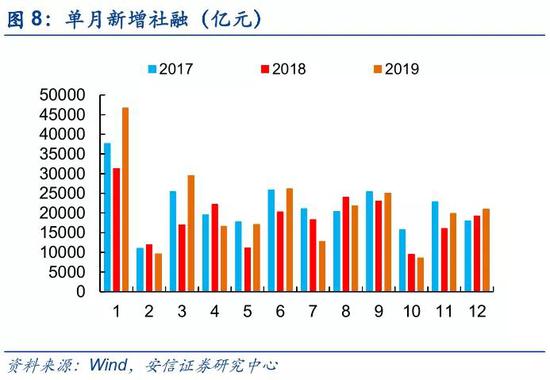

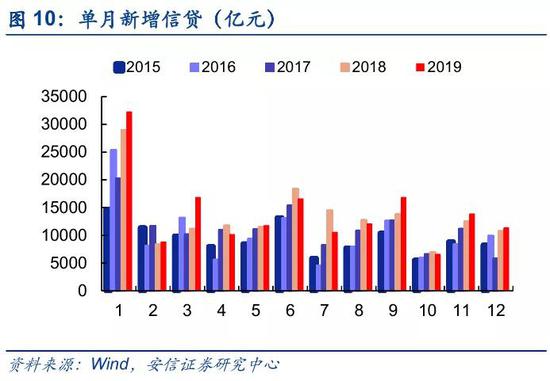

融资意愿回暖,金融数据回升。1月16日,央行公布2019年金融数据,中国2019年12月社会融资规模增量为21000亿元,可比口径前值为19937亿元。M2同比增8.7%,预期8.4%,前值8.2%。新增贷款11400亿元,预期11375亿元,前值13900亿元。整体来看金融数据仍保持平稳,当前货币政策效力逐步体现。值得关注的是企业部门中长期贷款3978亿元,较去年同期的1976亿元多增2002亿元,反映企业融资意愿有所增强。

央行加快货币投放,政策仍有微调空间。本周央行通过公开市场操作投放短期流动性6060亿元,同时通过MLF投放中长期流动性3000亿元,合计投放流动性9060亿元,缓解了年前流动性季节性紧张的局面,也显示了央行整体态度仍是偏向积极。我们认为未来一个阶段,在降成本的政策目标指引下,央行货币政策仍有望进一步微调。

总体来说,伴随着央行11月以来调降MLF和LPR利率,1月全面降准,以及地方专项债提前投放等政策支持,叠加外需的边际改善,虽然面临地产周期走弱的压力,未来一阶段中国经济仍将保持较强的韧性。

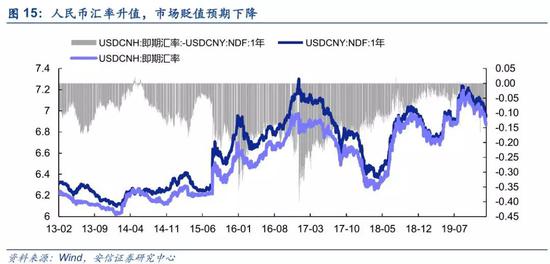

中美商贸趋缓和,人民币汇率稳中有升,有利金融市场流动性及估值。中美两国1月15日签署第一阶段协议,对于中国经济带来积极影响。一方面,中国扩大对美农产品采购,可以更好地满足国内动物蛋白的需求,充分保障人民群众的民生需求,抑制CPI快速上涨的势头,为我国货币政策的实施和宏观经济的稳定提供良好的经济金融条件。另外一方面,协议在加强知识产权保护方面的约定也有利推动中国成为一个更具活力、以创新为导向的经济体。此外,银行业和保险业等领域的开放将进一步推动中国金融部门的竞争和创新。

2. 题材炒作或逐渐降温,回归基本面、聚焦一季报

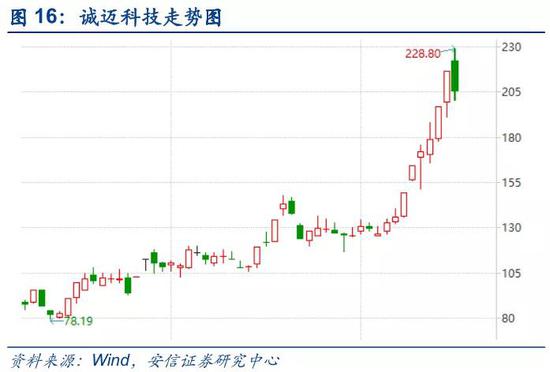

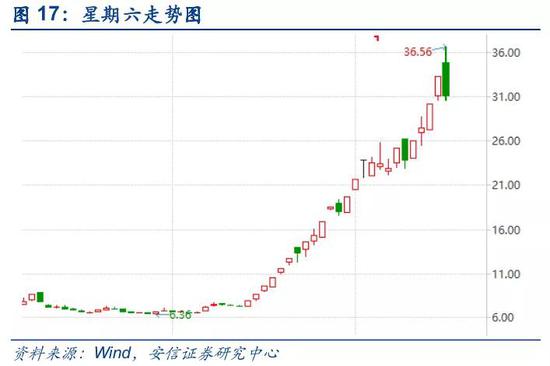

1月17日,深交所发布监管动态,1月13日至1月17日,深交所共对42起证券异常交易行为采取了自律监管措施,涉及盘中拉抬打压、虚假申报等异常交易情形;对近期涨幅异常的“诚迈科技”“星期六”持续进行重点监控,并及时采取监管措施;共对6起上市公司重大事项进行核查,并上报证监会5起涉嫌违法违规案件线索。监管部门强调对于涨幅异常个股监控,净化市场环境,避免市场走向泡沫化,将使得市场基础得以夯实。

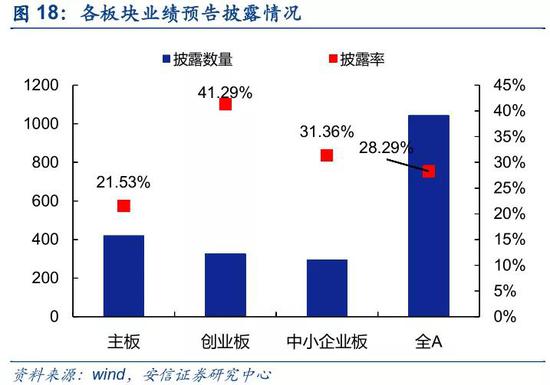

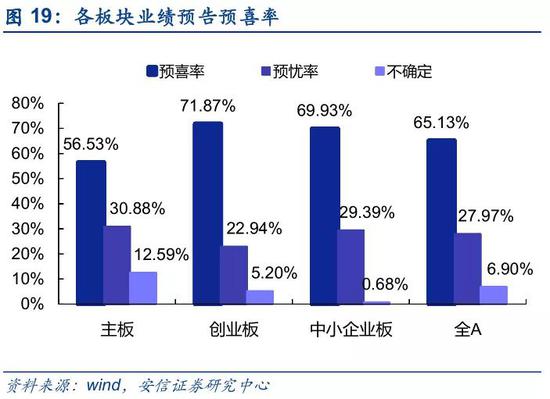

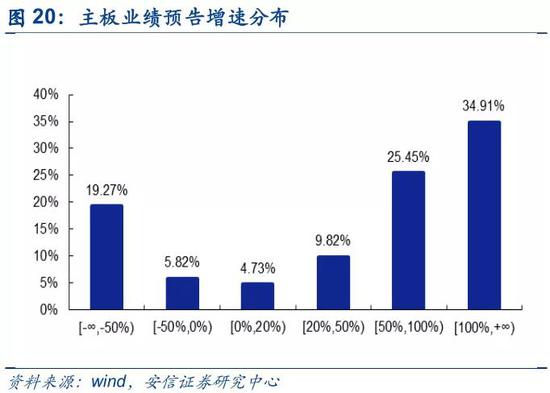

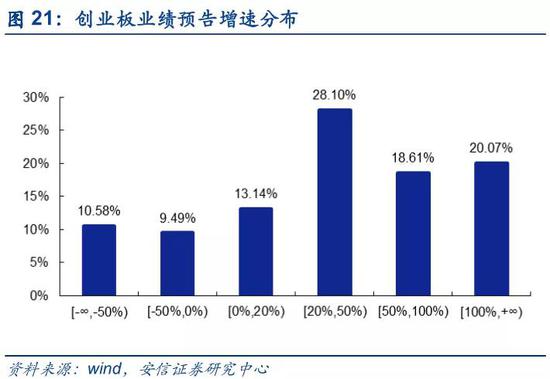

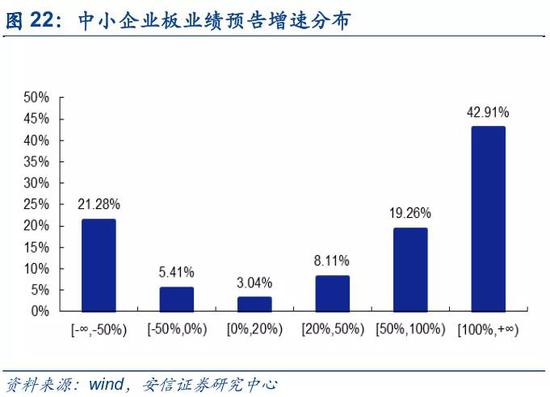

当前业绩预告披露率下,按预告均值测算剔除创业板温氏乐视后2019年业绩预告增长24.45%。截至2020年1月19日早10点,全A年报预告披露率为28.29%,其中主板、创业板、中小企业板披露率分别为21.53%、41.29%与31.36%,从已披露的业绩预告来看,主板、创业板、中小企业板、全部A股预喜率分别为56.53%、71.87%、69.93%、65.13%。中小创的预喜率较优,尤其是创业板改善幅度较为明显,80%以上的创业板公司均实现正增长,且超过60%的企业业绩增速高于20%。按照预告均值测算,剔除温氏、乐视后,测算得2019创业板全年预告业绩平均同比增长24.45%,测算得创业板2019Q4单季度预告平均同比增速114.26%(未剔除温氏、乐视同比226.24%)。四季度同比增速确实与去年低基数有关,但综合考虑TMT行业今年景气趋势,我们认为2020年创业板业绩有望继续维持修复趋势。

成长是景气向上主线,边际改善的制造链也存在补涨。年初至今,市场表现呈现较为明显的分化,以计算机(11.56%),电子(10.14%),传媒(7.88%)、新能源汽车等为代表的成长板块表现优异,一定程度上反应了市场对今年成长板块景气向上的预期以及中期成长性的认可。

但另一方面,在今年以来市场风险偏好快速上升的过程中,金融地产周期等板块并未出现上涨,一些行业指数甚至出现下跌。当前在整体经济呈现企稳改善,金融环境整体宽松的背景下,我们认为在制造业复苏预期下,处于库存低位,受益于基本面边际改善支撑的板块也存在结构性补涨机会,例如部分机械、化工,有色等。虽然经济整体预期未必很大,但结构性也会存在一些盈利显著改善的机会,当然其持续性和中期空间依然可能略次于主线板块。

我们维持年度报告判断,从中长期看,A股处于成熟牛。我们认为成熟牛的核心逻辑是中国经济走向高质量发展,因此对应的A股市场产业主线是科技、医药和消费,这个中长期主线不会轻易变化,不宜轻言切换。这其中不同子行业当前景气、中期空间、估值、政策导向、资金属性及风险偏好影响不同阶段的领涨板块,其他板块在整个牛市中也会跟随式上涨,如果要强调风格切换,需要宏观经济金融环境出现很大变化。我们在年度报告《A股而立,把握成熟牛》中也指出,今年制造业有望企稳复苏,经济结构中存在一些供求关系及景气变化显著的品种(例如部分化工机械有色等),但经济整体供需结构难以复制2016(供给侧改革+房地产投资新周期启动)。因此这里的机会不是整体性的大机会,是限制在结构性的。我们认为市场出现如同2014年四季度这样的阶段性风格转换,需要自上而下宏观环境的显著变化,例如利率显著下行加剧资产荒,使得大量低风险偏好资金入场,成为阶段性增量资金主流;或者环境不变,主线方向呈现全面泡沫化,即无论是一线二线还是中小盘都已显著失去吸引力,否则其他辅线更可能是补涨性质。总体来说是,我们当前依然看不到市场具备出现全面风格转向的条件。

短期来看,我们认为市场风险偏好可能会逐渐降温,但当前整体经济依然平稳,金融环境整体宽松,春季行情仍将进一步延续。市场的关注重点将重新回归基本面,尤其是一季报。预计成长性板块一季度依然呈现景气向上,同时在制造业复苏预期下,处于库存低位,受益于基本面边际改善支撑的板块也存在结构性补涨机会,例如部分机械、化工,有色等。虽然经济整体预期未必很大,但结构性尤其是公司个股层面也会存在一些盈利显著改善的机会,当然其板块的持续性和中期空间依然可能略次于主线板块。

近期行业重点关注:电子、新能源汽车、传媒、计算机、医药、券商、家电、机械、化工、有色等,主题建议关注特斯拉产业链、科创板等。

来源:金融界网站