立竿见影!监管出手规范ETF超额换购,这家上市公司高管随即放弃!超额换购到底公不公平?

时间:2019-11-08 11:16:11 热度:37.1℃ 作者:网络

ETF超额换购遭遇监管窗口指导,后续效应可谓立竿见影。已有部分上市公司公告称放弃原先ETF换购计划,转为直接减持。

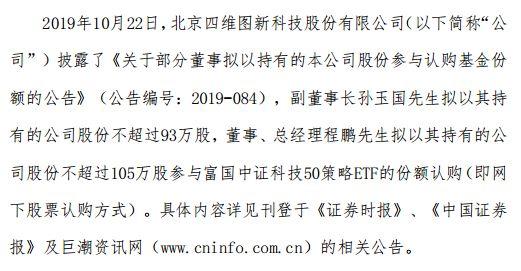

此前,监管层对部分基金公司进行窗口指导,要求上市公司以股份换购ETF份额的规模,不可超过该标的在指数中的权重,而且大额换购需要上报相关机构批准。市场随即产生连锁反应。11月5日,四维图新发布公告称,公司副董事长孙玉国先生与董事程鹏先生放弃原先的ETF换购计划。

所谓股票换购是ETF特有的一种发行方式,即在ETF发行期,可以用成份股股票换购基金份额。2019年ETF产品高歌猛进,年内新发行ETF规模已超1200亿元, ETF规模大增的背后离不开上市公司股东的“换购潮”。

据证券时报·券商中国记者不完全统计数据获悉,年内约40家上市公司参与了总额超130亿的ETF换购。一方面,以成份股换购ETF有助于上市公司资产多元化配置,提升资产的流动性和收益性;但另一方面,超比例换购将导致产品发行后与跟踪指数产生误差,一定程度上损害了中小投资者利益。

四维图新高管放弃换购

11月5日,四维图新发布《关于部分董事放弃以持有的本公司股份参与认购基金份额以及拟减持股份的预披露公告》。公告中称,公司副董事长孙玉国先生与董事程鹏先生放弃原先的ETF换购计划。原计划中,孙玉国先生拟换购不超过93万股,而程鹏先生拟换购不超过105万股。

公告中还说明了程鹏先生公布的最新减持计划,依然是105万股,只不过此次不再通过ETF换购渠道,而是直接采取减持措施。

监管已进行窗口指导

因超额换购引发的产品业绩严重偏离指数的情况已经引起监管高度重视。近期,监管对部分涉及相关业务的公司进行窗口指导,要求换购规模不得超过该成份股在指数中的权重。

在部分公司的相关公告中,换购ETF顺理成章地被作为减持方式,并称之为“合理配置资产,优化股东资产结构。”

业内人士认为,股票换购ETF可以丰富投资组合,实现多元化配置。“将所持股票换购为ETF份额,未必是减持变现的需求。上市公司股东进行股票换购ETF操作,是把单一股票资产转变为一篮子股票资产,可以丰富投资组合,实现多元化配置,并借助ETF的运作机制实现资产的盘活。”

对于以现金认购被超额换购的ETF产品投资者来说,则显得有些不公平。超额换购之后,基金要跟踪业绩基准,就必须抛售多余的股票,会导致产品净值下挫。从监管的角度,如何保护好以现金方式认购ETF基金的投资者显得尤为关键。

早在2013年时,ETF换购的限制更少。彼时永泰能源停牌时换购了大量的南方开元沪深300ETF基金,而在永泰能源复牌后,永泰能源一路下跌的股票表现致使ETF基金净值一路走低。而永泰能源的股东则通过ETF换购的方式避免了这一波下跌,可谓最大得利者。

此事发生之后,监管层修订了ETF的规则,禁止停牌期间的股票参与ETF换购。

集思录副总裁、绿巨人组合主理人郑志勇表示,“现金认购ETF与用股票换购ETF,从形式上看有一定区别,如果ETF运作中出现问题,导致现金认购的投资者与股票换购的投资者利益不同,受伤的一方必将诟病另外一方。”

郑志勇认为,用股票换购ETF,换购比例限制是核心。例如用某只股票换购成ETF,若换购比例与ETF目标权重相近,则省去了ETF建仓过程中的佣金交易成本、市场冲击等;若显著高于该股在ETF的目标权重,则需要卖出交易佣金、印花税、产生市场冲击等。

所以,郑志勇建议,成份股换购ETF的规模不超过在ETF中的目标权重为宜。用公式表示就是:“ETF成份股换购ETF的规模≤ETF成立规模*该成份股在ETF中的目标权重”。

年内近40家公司参与ETF换购,总金额超130亿

证券时报网·券商中国记者整理了年内参与ETF换购的上市公司,其换购的对应ETF基金与换购数量,据不完全统计,2019年共有37家企业完成ETF换购,总金额已超130亿元。

其中,有三家公司换购金额超过了10亿元。中国石油换购近30亿元排在第一位,中兴通讯与中航沈飞分别以12亿、10亿的换购金额排在了第二、第三位。换购比例一般在1%左右,最多不超过3%。

部分ETF基金受上市公司“追捧”,同时被多家企业换购,其中,富国中证军工龙头ETF被中航沈飞、中航飞机等9家上市公司同时换购,换购累计金额达37亿元,占富国中证军工龙头ETF总规模的62.9%;中证长三角一体化发展ETF基金被浙能电力、华谊集团、南京证券三家公司同时换购,换购累计金额达16亿元,占中证长三角一体化发展ETF基金总规模的29%;汇添富中证800ETF基金被白银有色、福斯特、深科技三家公司同时换购,换购累计金额达9亿元,占汇添富中证800ETF基金总规模的14%。

值得一提的是,工银瑞信沪深300ETF被中兴通讯与中国石油同时换购,换购累计金额达42亿元,甚至超过了工银瑞信沪深300ETF当前的规模40亿元。而在工银瑞信沪深300ETF基金10月23日披露的三季度报告中,基金前十大重仓股中已经完全看不到中兴通讯与中国石油的身影了。

证券时报·券商中国记者了解到,在工银沪深300ETF上市前,即产品成立后的建仓期内,基金经理已进行调仓,并在上市日前完成调仓,因此三季报公布的前十大持仓情况与指数权重对应,中石油、中兴通讯均不在列。

业内人士认为,以成份股换购ETF有助于公司资产多元化配置,提升资产的流动性、收益性,有利于提高国有资本证券化率和资本流动性,也体现了中国资本市场的市场化发展、投资工具的多元化和上市公司市值管理的规范化。

然而,若被换购的份额均过大,远超基金所跟踪指数中的公司权重比例,必然会在基金上市之后产生误差与偏离,也就造成了所谓的超额换购。而在超额换购之后,要跟踪业绩基准,就必须抛售多余的股票,一般也就会导致产品净值下挫。

来源:券商中国(ID:quanshangcn)