原创拼多多暴跌背后:势能背后的平衡

时间:2019-11-22 22:01:20 热度:37.1℃ 作者:网络

王如晨/文

拼多多前日放量暴跌,跌幅22.89%。昨开盘不错,但盘中明显乏力,最后基本收平,交易量回到财报披露前水平,传递出一丝谨慎。

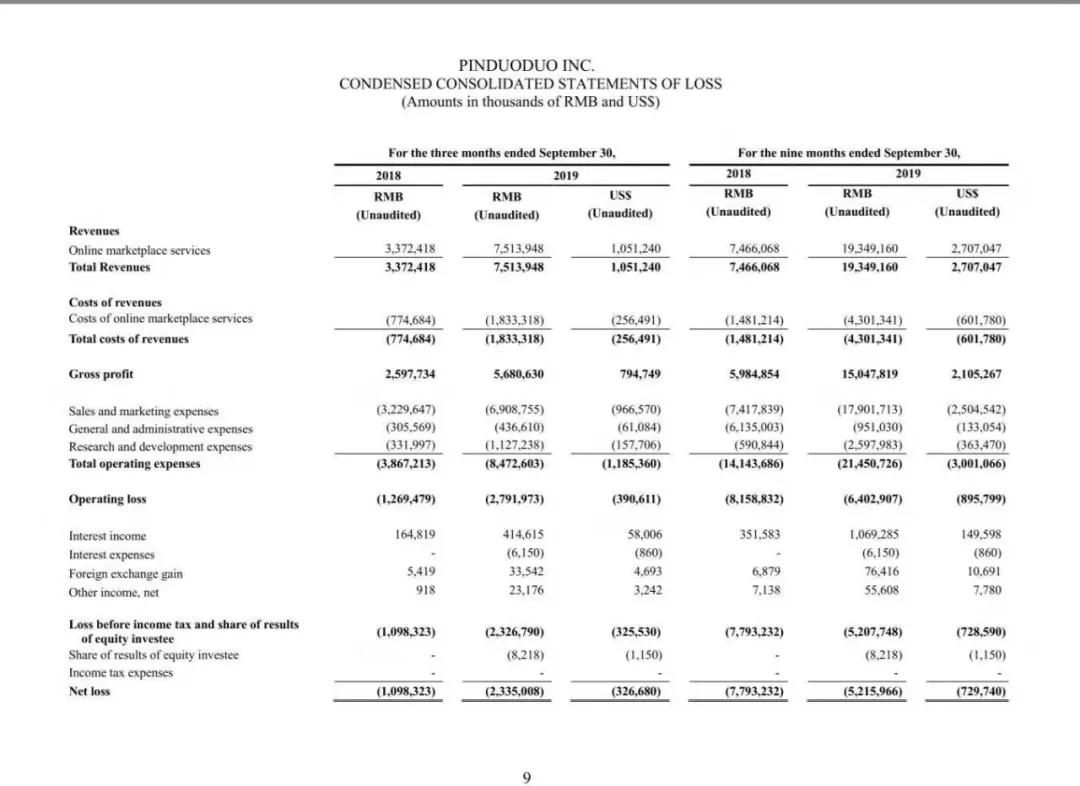

表面看,暴跌与亏损加大有关。它让人立马想到618之后高企的费用,尤其是密集的广告露出、用户拓展以及所谓100亿补贴。财报亦披露了管理费用、研发投资加大因素。人力成本未披露更多,但从IPO前1500人左右扩张到今日5000多人,一年多来,想必也是大增的。

这是基本面。但即便如此,22.89%的跌幅也有些让人不解。因为,就GMV、营收、用户总量与增量及日活、现金流、负债数据而言,实在是相当强悍的一季了。拼多多成长的势能依然在。

暴跌应该有更多叠加因素。

比如,财报前一个周期的预期过于乐观,多名分析师认为,Q2亏损收窄,Q3会有更好表现。有的甚至给出单季获利判断,最后出现反差较大。收入、环比GMV等层面亦有微小反差。对华尔街而言,即便你维持3位数增幅,只要未达它们预期,也会成为压力因素。这里面当然有荒唐面。

还有财报“见光死”效应。财报发布前,拼多多本就已到一个周期的行情获利了结阶段。今年以来,该股股价跃升40%。几日前盘中摸到45.25美元时,已开始明显出货。财报发布,亏损与其他反差强化出一定恐慌性。当然也不排除机构有意操纵,谋取后市。

再如同业财报效应。阿里、京东先后公布的季报,均是获利局面。尤其是过去一段经历巨大风波的京东,获利规模提升,也形成了一种反差。

此外,可能也有宏观因素影响。财报发布当日,美国当局尤其川普再度威胁,若中美无法达成协议,将重启加税措施。这类因素无碍拼多多实际运营,不过,资本市场往往会做出反应。

这应该是股市压力基本面。

不过,真正的压力,可能是基于上述以及更多因素综合形成的一种认知迷惑。它带来了恐慌。

那就是,拼多多高速增长,可能被认为建立在不断高企的费用拉新(新客、新商家、新品类)以及扩大的亏损基础之上。

这很容易被视为过去多年行业里烧钱拉新、烧钱换流量的粗放发展路径。人们在团购大战、O2O大战、共享单车大战中看到太多太多。一段时间以来,wework深陷被动,也被视为这一路径不可持续的脆弱象征。

这应该才是暴跌背后的最大焦虑面。

围绕它来观察,或许才更能捕捉到拼多多这家公司的真实一面。

我们的结论是,这种焦虑,很大程度上是多余的。

拼多多高企的费用里,有它比较精明的策略在。它是一种兼容品牌形象塑造、提升用户体验、激活供给侧等诸多目标的综合策略:

1、塑造品牌形象。

拼多多的广告让人想到手机业里的OPPO,后者几乎一度密不透风地覆盖。拼多多前段也是。新旧媒体植入频繁。

这类广告渗透显然不是为了拉流量。因为明摆着不是精准营销、效果广告的路子,而是品牌塑造为主。

你知道拼多多上半年上了美国贸易代表办公室公布的“恶名市场”名单。固然有种种值得辨析的地方,但它足以影响全球品牌商家落户的热情。考虑到挂牌地,它应该也忌惮资本市场的效应。

同时,拼多多平台起步时,商品平均客单价较低,也易被贴上低质低价的标签。这家公司有动力持续洗掉标签。尤其是当它开始持续渗透一二线城市市场时,就显得更为紧迫。

2、100亿补贴并非直接来自现金投入。

它其实是一种基于数据、流量的合作,主要以优惠券形式换取商家折价。这里面,有流量的闭环,有类金融手段,更有消费者数据资产的运营。

它的主要目标有二:一是借此汇聚更多实力品牌尤其头部品牌落户,提升平台影响力,强化供给,二是可以加速消费分层,匹配日益复杂的需求。

与广告费用相比,100亿补贴其实属于一种综合的投资策略,而不是简单的流量博取。当然,这一策略如果持续下去,也会带来压力。不过,它其实完全可以不用包装成100亿补贴的名义,换个噱头就可以弱化资本市场的关注。

3、眼下,2C一端,真正无法回避且必须持续投入的,仍在用户体验上。

所谓游戏、娱乐机制背后,都有成本在。它与上述投入结合,会在获客成本、毛利上有所体现。

用户体验,是现阶段拼多多局部胜过淘系与京东的核心一面。

拼多多不愁拉新,每季用户增量与日活数据都十分可观,体现了成长势能。但随着平台壮大,留存与转化成本明显提升。Q3,我们已看到这样一种信号:用户增量、日活数据大增与GMV、收入的环比增长数据之间开始出现矛盾。这说明,用户上来之后,并没有直接走向交易。这个里面有平台商业、游戏、娱乐体验交融的背景,用户时长大幅提升,为未来持续强化ARPU创造了条件,但也会弱化短期的交易属性,导致转化需要一个过程,这里面可有成本。

这一视角中,拼多多的费用换取的,其实不是流量概念。Q3,它甚至有意平衡了用户体验、交易属性、品牌商家拓展之间的节奏。亏损扩大,很大程度上是面向未来的投入所致,只是成效需要更多季度才能看到。

至于其他费用,比如管理费用、研发投入之类,这种于拼多多而言,都是成长必需,算不上真正的压力面。

整体而言,拼多多仍具有较强的增长势能。这一趋势与基本面并没有变化。未来几季,上述指标仍是关键的成长参照。这个周期,拼多多不太可能牺牲它的速度与效率优势。因为,在GMV、营收、用户指标仍有较大空间的前提下,若过度寻求盈利,即使稳健,也不太可能有多大的盈利规模。那会是一个平庸、快速老化的拼多多。

这是一个只有4年的公司。拼多多跟阿里集团、京东们其实并不是肉搏局面。它需要解决的重大问题,跟两大巨头并不一样。

我们认为,暴跌有恐慌因素,或者有机构投资者操纵的用意。未来一周的行情,应该会有反映,也更关键。

当然,这么说,并不意味着,暴跌就没有传递拼多多真实的压力面。

刚才说了,用户增量、日活数据大增与GMV、收入的环比增长数据之间开始出现矛盾。这里面,如果进一步总结一下,最大的挑战就是,拼多多平台出色的2C机制与供给端之间矛盾可能加深,用户大增之后,它必须解决供给的问题,后者包括新商家、新品牌、新品类。

相比阿里平台,拼多多形式上属全品类经营,但实际运营中,拼的不是SKU规模,而是有限SKU的拼购场景。它出色的用户运营机制,可将后者快速引爆。结合中国庞大的制造业,拼多多的效率与势能也在这里面。

但它不可能一直停留在现有阶段。否则它会被自身强大的势能一直压制在那些客单价相对较低的品类与商品世界。不是不能生存,而是始终会有天花板。

整体而言,拼多多的供给端到了必须变革的周期。

解决这个问题,号称100亿补贴的策略,并非最佳。它确实有利于直接拉拢那种大品牌商家或者头部商家,有利于提升平台的品质与品牌影响力,也有利于提升客单价。但是,拼多多平台的定位与它的价值观决定了,腰部商家、新商家、新生的品牌更为关键。

拼多多当然已经有相对清晰的战略。我们注意到,IPO前,黄峥就明确表示,未来一个较长周期,会持续提升、优化、改造供应链。2018年以来,我们看到,它嫁接许多具有供应链优势的渠道型伙伴,比如国美、网易严选等。随后2018Q4,它开始落地“新品牌计划”。这一计划,不是简单的品牌聚合,而是包括大数据支持、专家诊断、研发建议、流量倾斜、推荐位资源、品效合一的数字化营销等。这是富有前瞻性的数字驱动战略。既可挖掘新商家、新品牌、新品类,建立一种可持续性的供给机制,更是可为未来奠定2B服务的基础。

这一步,足可对标阿里集团年初的A100计划以及持续强化的“新品首发”战略。老实说,“新品牌计划”的理念,要比100亿补贴拉拢头部品牌更具长远的价值。相对而言,前者见效周期要长,而后者短期市场效应更足,也更容易引发外部关注。当遭遇资本市场压力、冲刺财务指标或者强化旺季营销时,这种策略确实也是必需。

不过,这是一个长周期的过程。相比拼多多出色的2C机制尤其用户指标,这一层面的压力当然更大。所以我们说,拼多多的挑战,本质上就是:用户持续增长带来的需求日益丰富而复杂,而供给端必须做到精准匹配。

Q3强悍的成长指标与股价暴跌,本质上,就反映了这种矛盾性。这也不止是拼多多一家的问题,它是整个行业的挑战。淘系平台目前也处于这一变革的过程中。

很多人认为,拼多多只有4年,阿里、京东们都有了强大的2B业务群,且生态复杂,拼多多或许跟不上。这是一种误区。

外界观察人士更喜欢关注热闹的2C入口战争。在夸克看来,这部分虽是拼多多优势,但它跟阿里一样,是一个经典的双边市场。所谓用户体验,一定都离不开B端机制的改造。2C入口之战终归会走向同质化,真正角逐的在后端。拼多多的机制同样富有特色。

一年多来,我们看到,这家公司做足了农业、农品的概念。一些人说,这是拼多多的公益行动。那是没有看到,这一行动里的价值链塑造与竞争力构建。

在我们看来,拼多多选择农品概念是一项富有智慧的战略。因为农品上行一直是个老大难。中国地域辽阔,农地、种植养殖都充满非标与碎片化特征,而且受气候影响,供应缺乏稳健机制,而物流环节的复杂更是挑战重重。

拼多多的机制,就是将长周期的碎片化需求汇聚到团购场景,它有利于塑造一条供给稳定的价值链。打通这个,它就容易建立门槛。而且,这个过程不仅可以验证拼多多的商业模式,更是可以持续沉淀出一套2B的服务体系。

农品概念之于拼多多,就像吃之于美团,盒马之于阿里新零售。它是完整的技术、商业要素的集成。而且,农品上行,服务的主要是城市,尤其一二线城市市场,客单价相对较高,有利于提升平台的ARPU值。你能看到,Q3,拼多多在这一指标上强调甚多。

这种机制展示了拼多多的创新力。它与阿里、京东虽然直接竞争,差异其实很大。

而且,这种机制里,也隐含着拼多多这家公司身上的有机特质。它跟淘系多年来平台品牌分离、分层不一样,它力求以一种更具集成、包容的机制建立普惠的生态。你会发现,它很少说“协同”。后者是阿里集团一个阶段以来的高频的词汇。因为组织单元复杂,生态复杂,从而产生太多结构洞,影响效率。此前我们多次表示,拼多多的诞生,其实就是对结构洞的填补。

这一点,你可以在拼多多弱化“人找货”的搜索功能、强化“货找人”的精准推荐中体会到。基于搜索的电商,既有海量SKU背景,有变现的效果广告背景,但它确实也反映了机制的问题。这是困扰阿里多年的问题。当然它一直在化解,手淘的成功改造里,尤其是直播要素的融合,已经开始局部颠覆过去的效果广告模式,但包袱依然很重。

在年初致股东信中,黄峥强调了拼多多的这一面。我们能感受到他变革行业的勇气。阿里强大,但并不是生态建设的唯一路径。无论未来结果如何,拼多多这种意识与机制,应该会生成不同的核心竞争力。

不过,要成就一个巨大的生态,周期会很长,拼多多虽然势能依在,但很多层面的功课都需要补,尤其是技术与组织力。

我们预判,未来很长一段时间,拼多多都会呈现出Q3财报反映的这种矛盾性。即便亏损大幅收窄,甚至盈利,也是一个长期难题。因为,面前没有真正参照的组织。

当然,也不要觉得,因为周期很长,拼多多就会遭遇压制。事实上,Q3的变化里,有它商业模式的优化,它也在调整中长短的节奏。

相比疯狂的用户指标增益,GMV与营收环比增幅有一定转化压力。但我们看到的利好变化是,许多用户虽然没有立马交易,但喜欢在平台上娱乐。这反映了平台体验与平台粘性的提升,吻合着黄峥不断提及的“costco+迪士尼”服务模式。一旦供给端尤其精准的品类撮合力提升,交易转换不是难题。

若你有心,你会注意到,前几天,马云在非洲与创业者交流时提到,很多人上淘宝并没有买东西,每天晚上1700万人在上面逛,不知道他们在干啥。这其实是一种自信的表达。它意味着平台体验的提升。

此前,蒋凡在内部要求淘宝要强化游戏娱乐机制。确实,今年以来,手淘以及其他入口都开始融入游戏娱乐。这一层面,淘宝与拼多多的思维越来越一致了。我相信,它应该看到了拼多多出色的一面。

这一面会生成一种基于内容、游戏、娱乐的数字营销与广告服务。它不同于效果广告,也不同于信息流,而是一种毫无违和的服务。它是技术、消费、文娱的融合形态。某种程度上,拼多多是一个内容与IP企业。它目前的收入,在这一层面,已有部分体现,但并没有真正规模变现。由于涉及体验,它一定会小心翼翼。

综上而言,Q3的拼多多,势能并没有衰退,增长空间依旧,但我们看到了在用户体验、供给端改造、交易属性、变现取向之间的平衡感。

这是一个组织走向复杂后的升级行动,也是开始走向成熟的信号。

当然,也可以说,这是IPO后的压力所致。某种程度上,拼多多最大的挑战,不是竞对,而是在资本市场持续波动的周期,在可能的暴跌与市值蒸发面前,如何坚持自己独立的道路。