营口银行拟定增募资3亿补充一级资本上半年净利润4.64亿

时间:2019-11-11 14:13:29 热度:37.1℃ 作者:网络

11月8日,证监会官网公开披露《营口银行股份有限公司定向发行说明书(申报稿)》(简称定增说明书),定增说明书显示,营口银行拟定向发行不超过7075.47万股股票,每股发行价格4.24元,预计募集资金不超过3亿元。

近年来,营口银行资产规模逐年扩大,资本充足程度一直处于压力之下,营口银行表示,虽然该行资产规模增速减缓,但仍需充足的资本提高抗风险能力。

定增说明书披露的财务数据显示,2017年末、2018年末和2019年6月末,营口银行资产总额分别为1564.16亿元、1604.19亿元和1659.17亿元,营业收入分别为25.63亿元、27.46亿元和15.41亿元,净利润分别为6.31亿元,5.83亿元和4.64亿元。

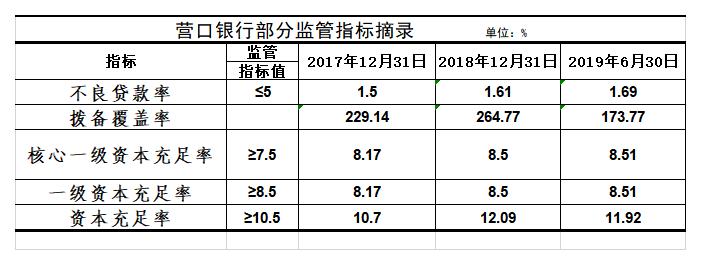

监管指标显示,2017年末、2018年末和2019年6月末,营口银行资本充足率分别为10.7%、12.09%和11.92%,核心一级资本充足率与一级资本充足率相同,分别为8.17%、8.5%和8.51%,不良贷款率分别为1.5%、1.61%和1.69%,拨备覆盖率分别为229.14%、264.77%和173.77%。

为了保证资本充足程度满足监管要求,营口银行近年来一直从多渠道对资本进行补充。定增说明书显示,营口银行在2017年3月份扩充过一次股份,注册资本增加5.19亿元至26.69亿元;同月,该行发行了一期9亿元的二级资本债,目前处于存续期;2018年,该行在债券市场发行了两期二级资本债,再次募资9亿元用于补充资本。

定增说明书显示,营口银行本次定向发行以2018年12月末审计后每股净资产4.24元作为本次增发股票价格,目的是为进一步提升该行资本实力和持续发展能力,增强防范和抵御风险能力,优化资本结构,补充核心一级资本。

营口银行表示,2018年末该行一级资本充足率为8.5%,已经是监管标准值的红线,必须尽快补充一级资本,通过增资扩股,可以提高核心资本水平,确保该行今后各项业务和经营的正常开展。

公开资料显示,营口银行成立于1997年4月,注册资本26.69亿元,国有股占比8.49%,持有超过10%以上股权的股东共有两家,分别为辽宁群益集团耐火材料有限公司,持股占比16.28%;辽宁金鼎镁矿集团有限公司,持股占比12.39%。三季报显示,该行2019年前三季度累计实现营业收入20.6亿元,同比增长36.07%;净利润7.91亿元,同比增长39.75%。

【如果您还想了解更多财经资讯,点击下载和讯财经APP,1500万理财高手都在用】