海通宏观:全国制造业PMI小幅下滑终端需求整体偏弱

时间:2019-11-01 07:26:23 热度:37.1℃ 作者:网络

需求偏弱,生产待察

——实体经济观察第41期

(海通宏观于博、陈兴)

摘 要

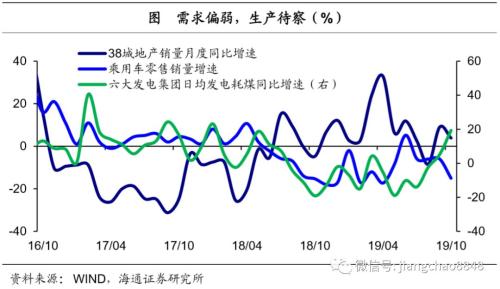

10月几近收官,全国制造业PMI小幅下滑,并创下13年以来同期新低。而从中观高频数据看:一方面,终端需求整体偏弱,受二线低迷拖累,地产销量增速回落,而三四线仍保持上升态势,乘联会乘用车批发、零售增速也是双双下滑;另一方面,工业生产好坏参半,发电耗煤增速大幅回升并创新高,但钢材产量增速小幅回落,汽车、钢铁等行业开工率也明显偏低。

近期政治局就区块链技术发展现状和趋势进行集体学习。政治局会议学习时强调,要把区块链作为核心技术自主创新的重要突破口。在当前外部环境复杂多变、内部人口数量红利逐渐消失的背景之下,只有依靠科技创新,才能实现我国经济的高质量和可持续发展。而在以区块链技术等为代表的科技前沿领域的发展水平,将是经济能否成功转型的关键因素。

需求:下游地产、乘用车、纺服走弱,家电改善。中游钢铁尚可,水泥走强,化工走弱。上游煤炭走弱,有色分化。交运分化。

价格:10月首套房贷利率回升,上周国内生资价格涨少跌多,国际油价回升。

库存:下游地产、乘用车去化。中游钢铁、化工去化,水泥回补。上游煤炭回补,有色去化。

下游行业:

地产:10月前30天38城地产销售下滑,35城首套房贷利率升。10月35城首套房贷利率为5.52%,连续第4个月回升,高于5年期LPR约67BP。房贷利率持续回升令地产销售承压,10月前30天38城地产销量增速回落至6.1%,但仍然高于7、8月增速。而拖累主要来自二线城市,三四线城市增速继续升至6.8%。上周十大城市商品房库销比回落至45.6周,且低于过去两年同期水平,指向库存压力不大。而上周土地市场仍较冷清,成交面积增速与土地溢价率双双回落。

乘用车:9月汽车营收转负,10月前27天乘用车批零均转弱。9月汽车制造业营收增速回落转负至-2%,印证9月汽车厂商产销均有所放缓。而9月汽车制造业产成品存货降幅扩大至-10.6%,反映需求整体向好。10月前27天乘联会乘用车批、零增速均为-15%,降幅较9月均有所扩大,指向9月终端需求虽有改善,但基础仍不牢固,整体复苏势头依然较弱。上周半钢胎开工率回升至67.5%,10月以来,各周半钢胎开工率季节性回升,但同比增速明显下滑,反映生产同步转弱。

家电:9月三大白电出口增速涨多跌少,厂家销量表现偏弱。9月海关总署三大白电出口增速涨多跌少,仅洗衣机增速因去年同期高基数由正转负至-2.6%,而空调和冰箱出口增速分别升至16.1%、-1.1%。虽然终端需求有所改善,但经销商备货却并不积极,厂家销量增速涨少跌多,整体偏弱。尤其是冰箱和洗衣机销量增速分别降至0.1%、-3.8%,而洗衣机厂商生产也明显放缓,库销比为0.33,仍处同期低位。

纺织服装:9月子行业营收增速涨少跌多,行业景气有所回落。9月纺织服装各子行业营收增速因高基数涨少跌多,其中服饰业和皮革业增速分别降至-3%、2%,仅纺织业营收增速降幅收窄至-2.3%,而9月限额以上零售也有所下滑,印证行业景气明显转弱。9月纺织业库销比因收入改善而季节性下滑至0.77,服装服饰业和皮革业库销比分别升至0.72、1.01。

中游行业:

钢铁:上周钢价下跌,钢材产量增速转正,社库继续去化。上周钢价螺纹、热板均下跌,但因原材料价格明显下跌,吨钢毛利不降反升。上周高炉开工率持平在63.5%,而同比降幅有所收窄,Mysteel样本钢厂钢材产量增速也由负转正至0.2%,均指向生产边际改善,从10月前4周数据看,10月产量增速或小幅回落。上周钢材社会库存继续去化,指向终端需求保持稳健。

水泥:上周全国水泥均价有所走高,库容比持续上行。上周全国水泥市场价格有所走高,环比增速回升至0.3%,而水泥企业库容比也持续上行至54.1%,明显高于去年同期水平。10月下旬,国内水泥市场需求相对稳定,水泥价格延续上涨态势,涨价区域开始减少,进入11月份,北方地区企业会陆续执行错峰生产,价格将以稳为主。分区域来看,华北、西北地区价格走势平稳,东北趋强,华东、中南有所上调,西南大稳小动。

化工:上周PTA产业链价格普遍下降,涤纶POY库存去化。9月化工各子行业营收增速涨多跌少。受下游织造需求走弱影响,上周PTA产业链产品价格普遍下滑。需求回落拖累生产,上周PTA产业链负荷率涨少跌多,仅PTA工厂高位回升,而聚酯工厂、江浙织机均降。需求、生产双双转弱,使得涤纶POY库存去化,上周涤纶POY库存天数下降至10.5天。

电力:9月工业用电量增速回落,10月发电耗煤增速大幅回升。9月工业用电量增速下滑至3.4%,与工业增加值增速走势背离,反映产业结构升级持续推进、能源结构不断优化。受去年同期基数明显偏低影响,10月六大集团发电耗煤增速大幅回升至19.3%,再创新高。而10月前4周钢材产量增速较9月下滑转负,意味着生产改善仍待观察。

上游行业和交运:

煤炭:上周煤炭价格有平有降,电厂煤炭库存天数持续上行。上周煤炭价格有平有降,其中秦皇岛港煤、动力煤价格回落,而焦煤、无烟煤价格走平。10月前30天六大集团发电耗煤同比增速大幅上升,电厂补库意愿增强,上周电厂煤炭库存天数继续上行至26.1天,而上周秦皇岛港口煤炭库存有所回落。

有色:上周LME铜价升、铝价降,铜、铝库存双双下滑。上周基本金属价格涨跌互现。智利国家铜业公司因罢工影响运营而关闭Andina铜矿,且紧急状态已经扩张到北部主要铜产地,嘉能可公司表示今年铜产量将低于此前预测,上周铜价均值回升。力拓对于铝市场前景悲观,并下调年度产量预期,上周铝价均值回落。

大宗商品:上周原油价格上行,CRB指数回落,美元指数下降。OPEC对外频繁表态,拟在12月商议原油进一步减产事项,美国活跃钻机数创17年5月以来新低,上周原油价格均值上行。上周CRB指数均值回落。9月美国制造业耐用品新订单环比录得今年5月以来首次下跌,欧央行10月会议维持利率不变,上周美元指数前低后高,均值下滑。

交通运输:上周BDI降、CCFI升,公路物流运价指数略升。上周集运表现优于散运,BDI指数回落而CCFI指数回升。上周海岬型船舶平均租金环比下降4.5%,巴拿马型船舶平均租金环比下降6.4%,超灵便型船舶平均租金环比下降1.7%。上周公路物流运价指数略升。

来源:金融界网站