超2000亿元!我国药用辅料行业成长空间大

时间:2021-07-07 11:01:08 热度:37.1℃ 作者:网络

我国药用辅料行业起步较晚,根据国家统计局公布的生物医药行业收入数据,以4%为辅料相关价值测算,目前,我国药用辅料市场规模在632亿元左右,相比于海外成熟市场,预计还有超过2000亿元的成长空间。从产值占比来看,国外药用辅料产值占整个药品制剂行业产值的10%~20%,这一比例在国内市场为3%~5%。

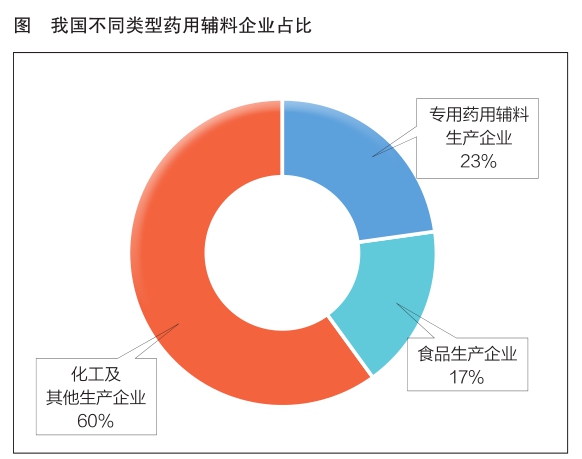

目前,我国药用辅料生产企业约470家,主要分为专门从事辅料生产的企业、化工企业和食品生产企业。其中,专业药用辅料企业数量占比不高,且大部分企业规模较小、生产品种单一,销售额在亿元以上的企业不多。整体而言,国内药用辅料行业集中度有待提升。

此外,我国现有药用辅料数量为540余种,《中华人民共和国药典》收纳的辅料标准已从2010年版的132种增加到2020版的335种。美国和欧洲正在使用的药用辅料品种数量分别约为1500种、3000种,收录的药用辅料标准分别约为750种和1500种。可见,在辅料品种数量及标准数量方面,我国药用辅料均有较大发展空间。

质量反映议价能力

药用辅料产业链上游原材料供应企业众多,主要可分为两类,第一类为化工类企业,提供基础化工类原材料;第二类为农林企业,提供农林类原材料。

现如今,我国基础化工原料企业数量超300家,主要分布在中部、西部等资源丰富地区,整体呈现出产能过剩的局面,对中游药用辅料生产企业的议价能力较弱。随着城镇化的推进及务农人数的减少,我国农林行业呈现龙头企业集聚发展的趋势,有利于中游药用辅料生产企业规模化采购。在此背景下,中游企业既能降低采购成本,还能拥有稳定的上游供应链。

药用辅料产业链中游的生产企业分为粗犷型低端药用辅料生产企业和精细型高端药用辅料生产企业两类。前者多为化工企业或食品加工企业,原材料加工处理工艺简单,同质化竞争严重,技术壁垒低;后者主要为从事药用辅料生产的制药企业,拥有较高的技术水平,该类企业通过改进生产工艺从而实现高端药用辅料的研发和生产,在行业竞争中优势明显。

药用辅料产业链下游主要为制药企业。从成本结构来看,药用辅料虽然用量占药品的80%,但成本占比较少,不超过7%,药用辅料价格波动对药品价格影响较小。从议价能力上看,制药领域是药用辅料最主要的销售方向,中游药用辅料生产企业对下游制药企业依赖程度较高,药用辅料生产企业整体议价能力较弱。随着仿制药质量和疗效一致性评价及关联审评审批政策的落地,下游制药企业对药用辅料的质量要求逐渐提高,专门从事药用辅料生产的大型企业的议价能力将会提高。