原创飞鹤被做空惹争议:手握60亿现金却融资27亿还债,董事长反驳回避现金流质疑

时间:2019-11-22 23:32:25 热度:37.1℃ 作者:网络

文/搜狐财经深度报道组

11月22日下午,遭遇独立会计研究机构GMT Research做空后,飞鹤董事长冷友斌再次发内部信反驳做空报告,称指控毫无根据、恶意中伤,将坚决反击,但对于现金流问题等,并未提供针对性的回应。

GMT在做空报告中表示,飞鹤手握大量现金,但在过去5年中从未支付过任何股息,这是类似欺诈的特征。报告称,相较于同业而言,165%的生产资产回报率等指标极为反常。

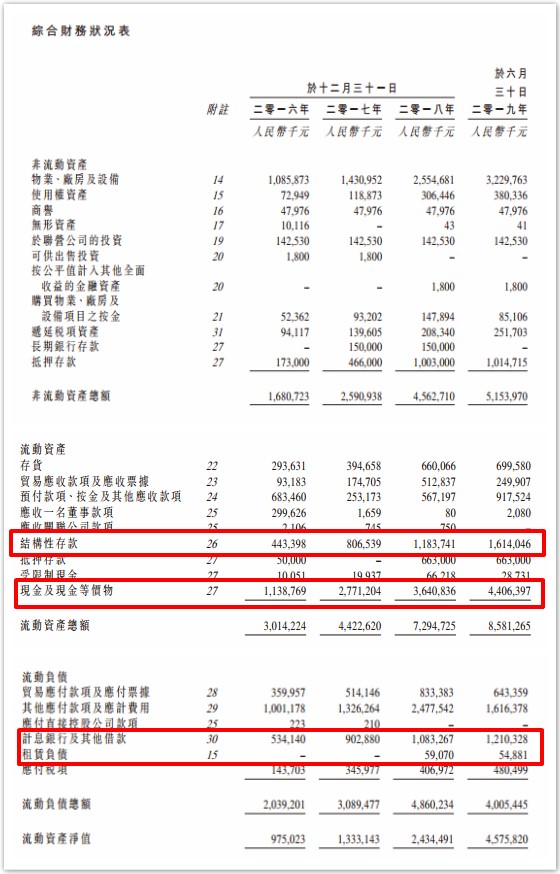

根据招股书数据,飞鹤的确存在“大存大贷“的现象。

不含抵押存款等受限资金,截至2019年上半年,飞鹤的自由现金流入达60亿元。“不差钱”的飞鹤计息借款等却逐年攀升,2019年上半年增长至12.64亿元。同时,IPO募集的59亿元中,约27亿元将用于偿还离岸债务。

乳业分析师宋亮表示,公司在上市前,不分红没有错误。飞鹤目前是三四线市场最大的奶粉销售企业,占据了低线城市高端奶粉销售25%的市场份额。做空报告不专业,短期内对飞鹤的发展不会产生影响。

飞鹤表示,公司将刊发澄清公告处理该报告所提出有关本公司的指控或评论,最新进展请以公司公告为准。

自由现金流达60亿元 计息借款逐年攀升

GMT在做空报告中称飞鹤的自由现金流入已累积为约60亿元人民币的巨额现金余额(不包括质押存款),相当于营收的51%左右。然而,飞鹤在过去5年内没有支付任何股息,是类似欺诈的特征。

招股书显示,飞鹤的确存在“大存大贷“的现象。

不含抵押存款等受限资金,飞鹤2018年末现金资产为36.4亿元,2019年上半年增长至44.1亿元。

除此之外,飞鹤还有大额结构性存款,主要用于投资理财产品。2016-2018年,飞鹤结构性存款结余分别为4.4亿元、8.1亿元、11.8亿元。2019年上半年达到16.1亿元。

截止今年6月30日,飞鹤现金资产和结构性存款合计达60.2亿元。

现金流充沛的飞鹤乳业,计息借款却逐年攀升。计息银行及其他借款加上租赁负债2018年年底达11.42亿元,2019年上半年增长至12.64亿元。

GMT怀疑飞鹤的现金受困,也有可能伪造了部分现金。对于中国飞鹤本次香港IPO筹集的资金用途是用来还债,GMT也表示也值得怀疑,建议投资者进行规避。

11月13日,飞鹤正式在港交所挂牌交易。以7.5港元的价格发售8.93亿股,净融资65.64亿港元(约为59亿人民币),市值超过660亿港元,成为港交所历史上首发市值最大的乳品企业。

根据计划,飞鹤乳业获得资金40%将用于偿还离岸债务,20%将用于潜在并购机会,10%则用于加拿大的投资项目,10%用于海外婴配粉及营养补充品研发活动,另有5%用于此前收购的营养补充品业务Vitamin World在美国业务扩展,还有5%用于市场营销,10%用于补充营运资金。

GMT报告分析指出,飞鹤从IPO中筹集的净收益。其中27亿人民币被指定用于偿还海外债务。外汇限制可能使该公司难以从中国内地转移现金以偿还这些债务。

海外债务指向飞鹤位于加拿大的新工厂。2017年,飞鹤乳业开始在加拿大新建奶粉厂,计划总投资约3.3亿加元(约17.5亿人民币),目前已投资2.789亿加元(约14.5亿人民币)。

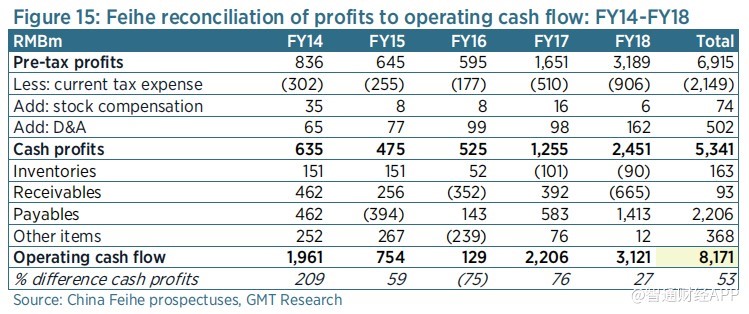

GMT飞鹤利润与经营现金流的核对:2014财年-2018财年

GMT飞鹤利润与经营现金流的核对:2014财年-2018财年

GMT估计,过去五年,飞鹤经营性现金流入共计82亿元人民币。在此期间,经营性现金流超过现金利润,因为该公司营运资金为负;资本总额达21亿元人民币,但其中大部分都是为其在加拿大的新工厂提供资金,该工厂主要是靠负债支撑,而该公司在中国内地生产设施上的支出一直很少。

对于上市前不分红,乳业分析师宋亮表示,公司在上市前,不分红没有错误,也不是应该指责的问题,因为分红要交税费,不合算。上市以后分红才顺理成章。所以在这一点上逻辑有问题。

公开资料显示,飞鹤上市后,除实控人冷友斌持有公司49.9%的股权外,公司首席财政官刘华和财政副总裁刘圣慧分别持有公司10.45%和9.11%的股权。外部股东中还包含了摩根士丹利等实力股东。

业绩增速遭质疑 超高端产品增长率远超行业水平

飞鹤受到GMT质疑的还有业绩增速和运营利润率等指标。

GMT报告指出,相较于同业而言,2018财年飞鹤的运营利润率为26%、生产资产回报率为165%,位列市场前5%,极为反常。

GMT表示,2013年被私有化后,飞鹤就从公众视野中消失了,直到最近来到香港上市。然而在短短几年内,飞鹤摇身一变,成为了高端奶粉的领导者,其市场份额高达25%,并且拥有极为出色的营收增速和高利润。

财报显示,2016至2018财年,飞鹤收入增长了两倍,税前利润增长了五倍多,业绩大增归功于其超高级Astrobaby(星非凡)的销售增长,该产品在短短两年内增长了七倍。

招股书显示,根据弗若斯特沙利文报告,飞鹤为中国最大的中国品牌婴幼儿配方奶粉公司,2018年在国内婴幼儿配方奶粉集团中排名第一,市场份额为15.6%。

搜狐财经根据飞鹤乳业2017年5月更新的招股书对比发现,2014~2016年,飞鹤乳业业绩营收表现平缓,从2017年起开始高速增长,2017年、2018年营收增长率达到58.08%、74.96%。

这得益于产品结构的调整。飞鹤乳业在招股书中提到,其超高端产品星非凡系列收益从2016年的7.11亿元增加到2018年的51.08亿元,复合年增长率为168.0%。

2018年,高端婴幼儿配方奶粉营收66.58亿元,占据总营收64%以上。其中星非凡系列2018年贡献了51.08亿元的收入,占到高端高端婴幼儿配方奶粉的七成以上,贡献了接近一半的总营收。

同样根据弗若斯特沙利文报告, 中 国 婴 幼 儿 配 方 奶 粉从2018年至2023年,复合年增长率为6.9%,高端分部复合年增长率为16.6%。飞鹤超高端产品168%的复合年增长率远远高于业内平均水平。

截至2018年,在高端分部中,飞鹤零售销售价值计排名第二,市场份额为13.1%。在超高端分部,飞鹤在国内和国际婴幼儿配方奶粉集团中排名第一,市场份额为24.7%。

对于做空报告,乳业分析师宋亮强调,飞鹤目前是三四线市场最大的奶粉销售企业,占据了低线城市高端奶粉销售25%的市场份额。做空报告不专业,既没有详细的数据支持,也没有详细的逻辑结构,并且前后矛盾。